ब्रिटिश कंपनियों के बीच एक बोनस मुद्दा आम है, जिसमें मौजूदा शेयरधारकों की स्थिति में मुफ्त अतिरिक्त शेयर जोड़े जाते हैं। बोनस इश्यू स्क्रिप इश्यू या कैपिटलाइजेशन इश्यू का पर्याय हैं।

कंपनियां बोनस जारी करने की पेशकश क्यों करती हैं?

कंपनियां आम तौर पर इसे लाभांश जारी करने के विकल्प के रूप में करेंगी। इसके बजाय, वे मौजूदा नकदी भंडार में टैप करके कंपनी में अतिरिक्त इक्विटी जारी करेंगे। यह संतुलित पूंजी संरचना, या ऋण और इक्विटी के बीच सही अनुपात रखने के लिए किया जाता है।

यदि कोई कंपनी अत्यधिक उत्तोलित है – अर्थात, इक्विटी के सापेक्ष बहुत अधिक ऋण – इससे उसकी क्रेडिट रेटिंग कम हो जाएगी क्योंकि नकदी प्रवाह या ऋण के सापेक्ष आय कम हो जाती है। इससे कर्ज और महंगा हो जाता है।

दूसरी ओर, यदि कोई कंपनी कम-लीवरेज वाली है – यानी, ऋण के सापेक्ष बहुत अधिक इक्विटी – तो हो सकता है कि वह अपनी समग्र पूंजी पर बहुत अधिक दर का भुगतान कर रही हो। ऋण इक्विटी से सस्ता है, दिए गए ऋण धारकों को एक काल्पनिक परिसमापन दिवालियापन परिदृश्य के पदानुक्रम में पहले भुगतान किया जाता है। इसका मतलब है कि ऋण धारक एक ही कंपनी के शेयरधारकों के मुकाबले कम जोखिम रखते हैं और इसलिए उनकी पूंजी पर वापसी की कम मांग करते हैं।

किसी कंपनी के लिए इष्टतम पूंजी संरचना वित्तीय मॉडलिंग के माध्यम से निर्धारित की जा सकती है। एक लाभदायक, 100% इक्विटी कंपनी के पास बहुत अच्छी क्रेडिट रेटिंग होनी चाहिए, क्योंकि उसके पास कोई ऋण नहीं है और इसलिए कोई क्रेडिट जोखिम नहीं है।

लेकिन जैसे-जैसे यह कर्ज लेता है, क्रेडिट की गुणवत्ता घटती जाती है क्योंकि अब इसे अपने नकदी प्रवाह के बढ़ते हिस्से का उपयोग करने की आवश्यकता होती है – या आगे कर्ज लेने के लिए – मूलधन और ब्याज का भुगतान करने के लिए।

एक निश्चित बिंदु पर, अधिक कर्ज लेने की लागत इक्विटी की लागत से अधिक होगी। जिस विभक्ति बिंदु पर यह होता है, वह इसकी इष्टतम पूंजी संरचना का संकेत होगा।

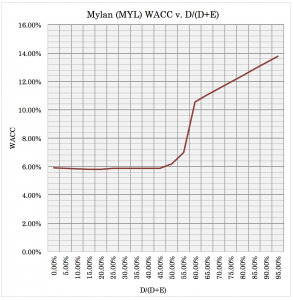

यहां फार्मास्युटिकल निर्माता Mylan’s (MYL) के पूंजी संरचना वक्र का एक उदाहरण है। ऊर्ध्वाधर अक्ष वित्तपोषण की लागत या पूंजी की भारित औसत लागत (“डब्ल्यूएसीसी”) को दर्शाता है। क्षैतिज अक्ष ऋण के मामले में इक्विटी के प्रतिशत के रूप में इष्टतम पूंजी मिश्रण दिखाता है। इससे पता चलता है कि कंपनी अपने कुल पूंजी आधार के लगभग 45% तक का सबसे अच्छा लाभ उठाती है।

उसके बाद, भौतिक रूप से बढ़े हुए क्रेडिट जोखिम के कारण ऋण की लागत बढ़ जाती है और इसकी पूंजी की कुल लागत बढ़ जाती है।

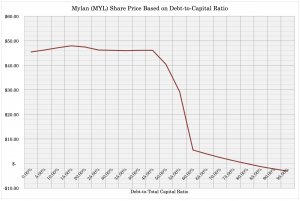

वित्त पोषण की लागत मायने रखती है, क्योंकि इसकी WACC छूट दर है जिसका उपयोग इसके नकदी प्रवाह के वर्तमान मूल्य की गणना करने के लिए किया जाता है, जो इसके स्टॉक के मौलिक मूल्य को निर्धारित करता है। गणना में एक भाजक शब्द के रूप में, एक उच्च WACC नकदी प्रवाह के वर्तमान मूल्य को घटाता है। यह, बदले में, इसके स्टॉक और कंपनी के मूल्य को कम करता है।

Mylan (MYL) के लिए संवाददाता शेयर मूल्य ग्राफ इस प्रकार दिखेगा:

स्टॉक में गिरावट की स्थिति में बफर रूम रखने के लिए कंपनियां आमतौर पर कम लाभ उठाएंगी या अर्थव्यवस्था।

यह प्रभावी रूप से ऋण को कंपनी के पूंजी आधार का एक बड़ा अंश बना देगा।

जब किसी कंपनी को लगता है कि शेयरधारकों को आय प्रदान करते हुए अपने उत्तोलन को कम करना लाभप्रद हो सकता है, तो वह इसे पूरा करने के लिए बोनस इश्यू का उपयोग कर सकती है। उदाहरण के लिए, यह वर्तमान शेयरधारकों द्वारा रखे गए प्रत्येक दस शेयरों के लिए एक बोनस शेयर की पेशकश कर सकता है।

एक बोनस इश्यू कंपनी के बाजार पूंजीकरण को भी बढ़ाता है, जो इसे बड़ा और अधिक मूल्यवान बनाने का कॉस्मेटिक प्रभाव प्रदान कर सकता है। यह निवेशक या विश्लेषक के हित पर कब्जा कर सकता है। उसी समय, चूंकि कंपनियों को शेयर बनाने के लिए अपने नकद भंडार में डुबकी लगानी चाहिए, इससे भविष्य में कम लाभांश भुगतान हो सकता है।

बोनस इश्यू और स्टॉक स्प्लिट के बीच अंतर

बोनस इश्यू स्टॉक स्प्लिट से कुछ मायनों में अलग हैं।

स्टॉक विभाजन बाजार पूंजीकरण में वृद्धि नहीं करता है; यह केवल शेयर संख्या को बदलता है। अधिक शेयरों में विभाजन आमतौर पर स्टॉक के मूल्य को कम करने के लिए खुदरा निवेशकों के लिए अधिक आकर्षक बनाने और शेयरधारक आधार में विविधता लाने के लिए किया जाता है।

बोनस मुद्दों से जुड़ी कमी के विपरीत, एक स्टॉक विभाजन भी कंपनी के नकद भंडार को बढ़ाता या घटाता नहीं है।

कभी-कभी रिवर्स स्टॉक स्प्लिट भी होते हैं, आम तौर पर कुछ समय के लिए स्टॉक के मूल्य में कमी आने के बाद। यदि कोई शेयर $5 प्रति शेयर से नीचे आता है, तो कुछ निवेश वाहनों में इसकी ट्रेडिंग पर प्रतिबंध है। यह इसके लिए मांग में गिरावट का कारण बन सकता है, शेयर की कीमत को और कम कर सकता है।