यदि आप मुद्रा बाजारों में व्यापार करते हैं और बाजारों का विश्लेषण करने के लिए किसी भी प्रकार का मौलिक झुकाव है (जो आपको बिल्कुल चाहिए), तो आपने किसी देश के के बारे में सुना होगा रिजर्व (जिसे एफएक्स रिजर्व या विदेशी मुद्रा भंडार के रूप में भी जाना जाता है)।

रिजर्व महत्वपूर्ण हैं क्योंकि वे किसी देश या क्षेत्राधिकार के प्रभाव की मात्रा को उसकी विनिमय दर को नियंत्रित करने में मदद करते हैं। वे एक केंद्रीय बैंक (या रिजर्व बैंक या अन्य मौद्रिक प्राधिकरण) द्वारा आयोजित नकद और अन्य प्रकार की आरक्षित संपत्तियों का प्रतिनिधित्व करते हैं। विदेशी मुद्राओं में।

वे किसी देश द्वारा जारी देनदारियों के भुगतान को संतुलित करने में मदद करते हैं और इसकी मुद्रा और वित्तीय बाजारों में स्थिरता को प्रोत्साहित करने में मदद करते हैं। इनमें आमतौर पर नकदी, बैंक नोट, बांड, जमा और विभिन्न सरकारी प्रतिभूतियां शामिल हैं। अमेरिकी डॉलर दुनिया की शीर्ष आरक्षित मुद्रा के रूप में सबसे अधिक आरक्षित संपत्ति है। यूरो, ब्रिटिश पाउंड, जापानी येन और चीनी रॅन्मिन्बी भी आम हैं।

जब कोई देश अपने भंडार को कम करता है, तो राष्ट्रीय मुद्रा में विश्वास तेजी से बिगड़ सकता है। जबकि यह उभरते और सीमांत बाजारों में अधिक आम है, यह कभी-कभी विकसित बाजारों में भी होता है।

उदाहरण: यूनाइटेड किंगडम, 1992

1992 में यूके की आरक्षित स्थिति शायद इसका सबसे प्रसिद्ध उदाहरण है कि एक मुद्रा अपने विदेशी भंडार से जुड़ी स्थिति के जवाब में कैसे आगे बढ़ सकती है।

1990 के दशक के शुरुआती भाग के दौरान, ब्रिटिश पाउंड ने जर्मन निशान के अनुरूप रखा था।

पेगिंग प्रणाली को यूरो के अग्रदूत के रूप में पूरे यूरो क्षेत्र में मौद्रिक और आर्थिक सहयोग बढ़ाने के लिए रखा गया था।

हालांकि, यूरोपीय विनिमय दर तंत्र (ईआरएम) – यूरोपीय मुद्रा संघ के पूर्ववर्ती और यूरो को अपनाने के भीतर पाउंड को अनिश्चित काल तक बनाए रखने के लिए बैंक ऑफ इंग्लैंड के पास पर्याप्त भंडार नहीं था। दर 2.7 जर्मन मार्क्स प्रति पाउंड पर बनाए रखा गया था।

उस बिंदु तक, यूरोपीय देशों के बीच अधिक मौद्रिक और आर्थिक सहयोग के कथित लाभों के कारण यूके को अपनी ब्याज दरों को कृत्रिम रूप से कम रखने के लिए मजबूर होना पड़ा। हालाँकि, यह स्थितियों का एक स्थायी सेट नहीं था। ब्रिटेन को अपनी मुद्रास्फीति दर को 8% से कम करने के लिए उच्च ब्याज दरों की आवश्यकता थी, जिसने अनावश्यक मूल्य दबाव और अर्थव्यवस्था के भीतर अक्षमताएं पैदा कीं।

पाउंड को निशान से जोड़े रखने के लिए, पाउंड को वांछित सीमा के भीतर बनाए रखने के लिए बैंक ऑफ इंग्लैंड को अपने विदेशी भंडार के साथ अपनी मुद्रा खरीदनी पड़ी। कई बाजार सहभागियों ने महसूस किया कि बैंक ऑफ इंग्लैंड अनिश्चित काल के लिए अपनी आर्थिक स्थिति के साथ बाजार की शक्तियों का विरोध नहीं कर सकता है और अंततः मुद्रा को फ्लोट करना होगा।

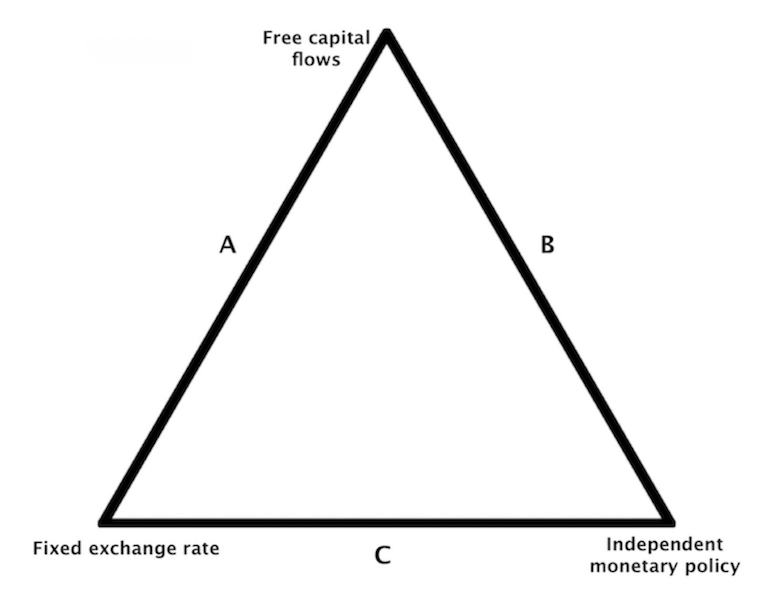

जैसा कि मुद्रा व्यवस्था पर एक अलग लेख में बताया गया है, यदि कोई देश एक ही समय में एक निश्चित विनिमय दर और एक स्वतंत्र मौद्रिक नीति चाहता है, तो उसे पूंजी के प्रवाह को प्रतिबंधित करना चाहिए (या ऐसे प्रवाह नगण्य होने चाहिए) मुद्रा खूंटी को तोड़ने से बचने के लिए)।

यदि वह पूंजी के मुक्त प्रवाह की अनुमति देना चाहता है (जो प्रत्यक्ष विदेशी निवेश को प्रोत्साहित करने में मदद करता है), तो उसे एक स्वतंत्र मौद्रिक नीति का त्याग करना होगा।

बैंक ऑफ इंग्लैंड पूंजी प्रवाह को प्रतिबंधित करने से बचना चाहता था, जो बहुत मुश्किल हो सकता है।

इसलिए, एक स्वतंत्र मौद्रिक नीति रखने की अपनी क्षमता को आत्मसमर्पण करने का एकमात्र विकल्प बचा था।

इन परिस्थितियों में, मुद्रास्फीति अंततः नियंत्रण से बाहर हो गई। व्यापारियों द्वारा यह अनुमान लगाया गया था कि स्थिति को संबोधित करने के लिए BoE को ERM से पाउंड को हटाने की आवश्यकता होगी। नतीजतन, उन्होंने मुद्रा को कम करने का विकल्प चुना।

BoE ने अपने स्वयं के भंडार का उपयोग करने के बजाय पाउंड में प्रवाह को आकर्षित करने के लिए ब्याज दरों में वृद्धि करके सट्टा दबाव का जवाब दिया। ब्याज दरें 10% से बढ़ाकर 12% और फिर 15% कर दी गईं। इसने मुद्रा को उधार लेने के लिए और अधिक महंगा बना दिया और उधार देने के लिए और अधिक आकर्षक बना दिया।

हालांकि, बाजार आश्वस्त नहीं था और जानता था कि एक ब्याज दर बचाव प्रभावी नहीं होगा, और यह कि BoE अंततः अपने भंडार को पूरी तरह से समाप्त कर देगा।

शामिल होने के दो साल बाद, अंततः ब्रिटिश सरकार झुक गई और पाउंड को ERM से बाहर होने दिया। बाद के कुछ हफ्तों में पाउंड जर्मन मार्क के मुकाबले लगभग 15% गिर गया। इसने उन व्यापारियों को प्रदान किया जिन्होंने पाउंड को एक उल्लेखनीय लाभ के साथ छोटा कर दिया था। यूके ट्रेजरी के लिए नुकसान, और इसके परिणामस्वरूप यूके के करदाताओं की राशि £3 बिलियन से अधिक थी।

विदेशी मुद्रा भंडार: उन्हें कैसे प्राप्त किया जाता है

देशों के पास अलग-अलग विदेशी मुद्रा भंडार क्यों होते हैं, और वे उन्हें कैसे प्राप्त करते हैं?

विदेशी मुद्रा भंडार उसी तरह जमा होते हैं जैसे कोई व्यक्ति बचत करता है – जितना वे खर्च करते हैं उससे अधिक कमाते हैं। यह आयात से अधिक निर्यात करके प्राप्त किया जा सकता है, जो एक सकारात्मक व्यापार संतुलन बनाए रखता है।

यह कच्चा माल (तेल, सोना, कोयला, आदि), या द्वितीयक सामान (जैसे, लकड़ी का आयात करना और लकड़ी के फर्नीचर का निर्यात करना) हो सकता है।

या शेष विश्व को इससे अधिक सेवाएं बेचकर – जैसे, पर्यटन, विदेशी व्यवसायों को आकर्षित करना, विदेशी सहायता प्राप्त करना, विदेशों में श्रमिकों से प्रेषण।

वे शेष विश्व से ऋण लेकर या विदेशियों को अपना ऋण जारी करके भंडार बढ़ा सकते हैं।

यदि किसी देश के पास निर्यात करने के लिए संसाधनों की कमी है, तो उसे उत्पादकता के माध्यम से भंडार का निर्माण करना चाहिए। वे वापस निर्यात करने के लिए मूल्य वर्धित उत्पाद बनाने के लिए सेवाओं को बेचकर या सामग्री आयात करके ऐसा कर सकते हैं।

निर्यातक और अन्य कंपनियां जो विदेशी मुद्रा अर्जित करती हैं, घरेलू मुद्रा के लिए एक वाणिज्यिक बैंक (जो कि केंद्रीय बैंक के दायरे में है) या सीधे केंद्रीय बैंक के साथ विनिमय कर सकती हैं।

उदाहरण के लिए, जब चीनी निर्यातक अमेरिका के साथ व्यापार करते हैं, तो निर्यातक अमेरिकी डॉलर के लिए अपने माल का आदान-प्रदान करेंगे। फिर वे उन डॉलर को स्टेट बैंक (या पीबीओसी सीधे) में एक्सचेंज करते हैं और रॅन्मिन्बी (युआन या सीएनवाई के रूप में भी जाना जाता है) प्राप्त करते हैं। केंद्रीय बैंक इसके लिए बाजार की मांग के आधार पर प्रचलन में मुद्रा की मात्रा बढ़ाता है।

उसके बाद निर्यातक केंद्रीय बैंक से प्राप्त घरेलू मुद्रा लेगा, और केंद्रीय बैंक सीमा पार लेनदेन में प्राप्त अमरीकी डालर का अधिग्रहण करेगा।

चीन का केंद्रीय बैंक भी पूर्व में अपनी मुद्रा को कृत्रिम रूप से कम रखने के लिए यूएसडी के साथ पेग रखकर कम से कम अधिक भौतिक तरीके से निर्यातकों की सहायता करता था।

इससे निर्यातित उत्पादों की मांग में वृद्धि करने में मदद मिली और इस प्रकार चीन ने अधिक आसानी से भंडार हासिल कर लिया।

पीबीओसी आमतौर पर उन डॉलर को ले लेगा और उन्हें केवल स्पॉट रेट प्राप्त करने के बजाय अतिरिक्त उपज प्राप्त करने के लिए यूएस ट्रेजरी (डॉलर के भंडार का एक रूप) में निवेश करेगा। इसके अलावा, यूएस यह माना जाता है कि कोषागारों में कोई क्रेडिट जोखिम नहीं है।

यदि चीन जर्मनी को माल और सेवाएं बेचता, उदाहरण के लिए, वह यूरो प्राप्त करता। केंद्रीय बैंक, यदि वह चाहता, तो उन यूरो को ले सकता था और उन्हें डॉलर में परिवर्तित कर सकता था। यह डॉलर भी ले सकता था और उन्हें परिवर्तित कर सकता था अन्य

विदेशी मुद्राओं या अपनी घरेलू मुद्रा में। मुद्रा भंडार का उपयोग अक्सर विनिमय दर में उतार-चढ़ाव को प्रबंधित करने के लिए किया जाता है।

अगर

CNY मूल्यह्रास कर रहा है और पीबीओसी इसे नियंत्रित करना चाहता है ताकि अपनी घरेलू नीति के उद्देश्यों का समर्थन करने के लिए यह अपनी मुद्रा के बदले में विदेशी भंडार बेच सके।

केंद्रीय बैंक आमतौर पर अपने आरक्षित खातों को स्थिर रखना पसंद करते हैं। इसलिए, यदि वे

यूएस डॉलर को और अधिक आवंटित नहीं करना चाहते हैं, उदाहरण के लिए, वे शायद के बड़े खरीदार नहीं होंगे यूएस कोषागार यदि उनके खाते पहले से ही यूएसडी के साथ “टॉप ऑफ” हैं। यह पता लगाने में जानकारीपूर्ण हो सकता है कि कोषागार मूल्य-वार कहां जाने की संभावना है।

तो, आरक्षित वृद्धि भुगतान संतुलन का एक कार्य है, जो विभिन्न मुद्राओं की आपूर्ति और मांग को प्रभावित करता है।

सबसे मौलिक स्तर पर, जब आप एक मुद्रा खरीदते हैं, तो यह मूल रूप से किसी देश के भविष्य के धन पर दावा होता है।

या यदि आप किसी अन्य देश की खरीद के लिए निधि देने के लिए किसी अन्य मुद्रा में उधार ले रहे हैं तो दूसरे देश के सापेक्ष भविष्य की संपत्ति।

विदेशी मुद्रा भंडार में कुल वृद्धि उत्पादकता में वृद्धि और श्रम बल में वृद्धि का एक कार्य है, हालांकि किसी भी मुद्रा की मांग विशिष्ट स्थितियों और कारकों पर निर्भर करेगी जो इसके सापेक्ष आकर्षण को प्रभावित करती हैं।

लंबे समय में अमेरिकी डॉलर में गिरावट आएगी। विदेशी खाते पहले से ही डॉलर-संप्रदाय की संपत्तियों से काफी संतृप्त हैं और अमेरिका अपनी कमाई से अधिक खर्च करता है, और इसकी बैलेंस शीट भुगतान संतुलन और सरकारी घाटे के साथ बिगड़ रही है।

हालांकि, अल्पावधि में,

असंख्य कारक अमेरिकी डॉलर के पक्ष में जा रहे हैं – उदाहरण के लिए, शेष विश्व के सापेक्ष उच्च सांकेतिक और वास्तविक ब्याज दरें, अर्थव्यवस्था का पुनः निर्माण ट्रेजरी का सामान्य नकद खाता (जो बैंक रिजर्व को कम करता है), और इसके विदेशी रेपो पूल की बढ़ी हुई मांग।

अमेरिका, दुनिया की शीर्ष आरक्षित मुद्रा के रूप में अपनी अनूठी (और कमजोर) स्थिति में

संयुक्त राज्य अमेरिका के पास बड़े भंडार नहीं हैं, लेकिन उसके पास प्रिंट करने की शक्ति है विश्व की

आरक्षित मुद्रा .

“दुनिया के पैसे” को प्रिंट करने की क्षमता और इसे बाकी दुनिया द्वारा स्वीकार किया जाना सबसे मूल्यवान आर्थिक शक्ति है जो एक देश के पास हो सकती है।

यह एक क्षमता है जो केवल एक प्रमुख विश्व आरक्षित मुद्रा देश (विशेष रूप से अमेरिका) के पास समग्र विशेषाधिकार के संबंध में है जो इसे भारी उधार और व्यय लाभों के कारण बनाता है और

उपयोग के माध्यम से भू-राजनीतिक प्रोत्साहनों को बदलने की क्षमता भी रखता है। प्रतिबंधों की ।

यह दुनिया की शीर्ष

सैन्य शक्ति होने के साथ वहीं है।

लेकिन साथ ही, एक देश जिसके पास बड़े आकार का विदेशी मुद्रा भंडार नहीं है, जो कि अमेरिका की स्थिति है, उसे पर्याप्त “विश्व धन” नहीं होने के लिए अतिसंवेदनशील बना देता है।

इसका मतलब है कि अमेरिका अभी बहुत शक्तिशाली है क्योंकि यह दुनिया के पैसे प्रिंट कर सकता है लेकिन, उसी टोकन पर, यह बहुत कमजोर होगा यदि वह अपनी आरक्षित मुद्रा स्थिति खो देता है।

या एक देश की भविष्य की संपत्ति दूसरे के सापेक्ष यदि आप दूसरे की खरीद को निधि देने के लिए दूसरी मुद्रा में उधार लेना।

विदेशी मुद्रा भंडार में कुल वृद्धि उत्पादकता में वृद्धि और श्रम बल में वृद्धि का एक कार्य है, हालांकि किसी भी मुद्रा की मांग विशिष्ट स्थितियों और कारकों पर निर्भर करेगी जो इसके सापेक्ष आकर्षण को प्रभावित करती हैं।

लंबे समय में अमेरिकी डॉलर में गिरावट आएगी। विदेशी खाते पहले से ही डॉलर-मूल्य वाली संपत्तियों से भरे हुए हैं और अमेरिका अपनी आय से अधिक खर्च करता है, और इसकी बैलेंस शीट भुगतान संतुलन और सरकारी घाटे के साथ बिगड़ रही है।

हालांकि, अल्पावधि में,

अमेरिका, दुनिया की शीर्ष आरक्षित मुद्रा के रूप में अपनी अनूठी (और कमजोर) स्थिति में

संयुक्त राज्य अमेरिका के पास बड़े भंडार नहीं हैं, लेकिन उसके पास प्रिंट करने की शक्ति है विश्व की

आरक्षित मुद्रा .

“दुनिया के पैसे” को प्रिंट करने की क्षमता और इसे बाकी दुनिया द्वारा स्वीकार किया जाना सबसे मूल्यवान आर्थिक शक्ति है जो एक देश के पास हो सकती है।

यह एक क्षमता है कि केवल एक प्रमुख विश्व आरक्षित मुद्रा देश (विशेष रूप से यूएस) के पास समग्र विशेषाधिकार के संबंध में है, जो भारी उधार और व्यय लाभों के कारण पैदा होता है और

उपयोग के माध्यम से भू-राजनीतिक प्रोत्साहनों को बदलने की क्षमता भी है। प्रतिबंधों की ।

यह दुनिया की शीर्ष

सैन्य शक्ति होने के साथ वहीं है।

लेकिन साथ ही, एक देश जिसके पास बड़े आकार का विदेशी मुद्रा भंडार नहीं है, जो कि अमेरिका की स्थिति है, पर्याप्त “विश्व धन” नहीं होने के कारण इसे अतिसंवेदनशील बना देता है।

इसका मतलब है कि अमेरिका अभी बहुत शक्तिशाली है क्योंकि यह दुनिया के पैसे प्रिंट कर सकता है लेकिन, उसी टोकन पर, अगर यह अपनी आरक्षित मुद्रा स्थिति खो देता है तो यह बहुत कमजोर होगा।

by