एक ब्याज दर उस ब्याज की राशि का प्रतिनिधित्व करती है जो उधार ली गई, उधार दी गई या जमा की गई राशि के संबंध में प्रति अवधि देय है। ब्याज दरें समय की किसी भी अवधि को संदर्भित कर सकती हैं, लेकिन यह आम तौर पर वार्षिक प्रतिशत का रूप लेती है।

उदाहरण के लिए, बांड या गिरवी पर 5 प्रतिशत ब्याज दर का आम तौर पर मतलब है कि ऋण की राशि का पांच प्रतिशत प्रति वर्ष देय है।

ब्याज दरें एक वर्ष से कम की परिपक्वता वाली राशि पर लागू हो सकती हैं, जैसे दिन, सप्ताह या महीने, लेकिन वे आमतौर पर वार्षिक होती हैं।

अन्य ब्याज दर शर्तें

केंद्रीय बैंक द्वारा निर्धारित अल्पकालिक ब्याज दर को अक्सर निम्न में से कोई भी कहा जाता है:

– नकद दर

– जमा दर

– ओवरनाइट दर

– आधार दर

– विशिष्ट शब्दावली (उदाहरण के लिए, यूएस फेडरल रिजर्व के लिए संघीय निधि दर)

एपीआर वार्षिक प्रतिशत दर के लिए है और वार्षिक प्रतिशत के रूप में व्यक्त वित्त शुल्क का प्रतिनिधित्व करता है। उदाहरण के लिए, $1,000 की उधार राशि पर $100 का शुल्क 10 प्रतिशत के एपीआर का प्रतिनिधित्व करेगा।

एपीआर आमतौर पर बंधक जैसे चक्रवृद्धि ब्याज के बजाय साधारण ब्याज का उपयोग करता है।

एक

EAR एक प्रभावी वार्षिक दर को संदर्भित करता है।

इसका उपयोग उपभोक्ताओं को उनकी ब्याज-आधारित लागत या रिटर्न को समझने के लिए विभिन्न चक्रवृद्धि आवृत्तियों (जैसे, साधारण दैनिक, लगातार चक्रवृद्धि) के साथ ऋण और अन्य निवेश उत्पादों की तुलना करने में मदद करने के लिए किया जाता है। यह उत्पादों के बीच शुल्क में अंतर को नियंत्रित नहीं करता है। इसे कभी-कभी वार्षिक समकक्ष दर (

एईआर ) कहा जाता है।

वार्षिक प्रतिशत उपज (APY) एक जमा प्रमाण पत्र (सीडी) या बचत खाते से बैंक या क्रेडिट यूनियन पर अर्जित ब्याज दर है। ये आम तौर पर चक्रवृद्धि ब्याज का उपयोग करते हैं।

ए

कूपन दर बांड के बराबर मूल्य से विभाजित प्रति वर्ष एक निश्चित आय निवेश पर भुगतान की गई राशि को संदर्भित करता है। $ 1,000 के बराबर मूल्य वाले एक बांड और प्रति वर्ष अपने मालिकों को दो $ 20 कूपन वितरित करते हैं, इसकी कूपन दर 4 प्रतिशत है ($ 20 से दो गुणा करके $ 1,000 से विभाजित)।

किसी निवेश का वर्तमान प्रतिफल किसी बांड के वर्तमान बाजार मूल्य से विभाजित वार्षिक कूपन दर है।

बॉन्ड की

यील्ड टू मेच्योरिटी (YTM) बॉन्ड की वार्षिक यील्ड का प्रतिनिधित्व करती है यदि निवेशक इसे परिपक्वता तक रखता है। YTM उस दर का प्रतिनिधित्व करता है जहां सभी शेष नकदी प्रवाह (शेष कूपन और परिपक्वता पर बांड के बराबर मूल्य का पुनर्भुगतान) वर्तमान बाजार मूल्य के बराबर होते हैं।

यील्ड टू कॉल (YTC) बांड पर प्रतिफल की एक वार्षिक दर है यदि प्रतिभूति को जारीकर्ता द्वारा शीघ्रातिशीघ्र स्वीकार्य कॉल करने योग्य तिथि पर भुनाया जाता है। इसकी गणना इस प्रकार की जाती है:

YTC = (कूपन ब्याज भुगतान + (कॉल मूल्य – बाजार मूल्य) / कॉल होने तक वर्षों की संख्या) / ((कॉल मूल्य + बाजार मूल्य) / 2 )

यील्ड टू वर्स्ट (YTW) सबसे खराब स्थिति में यील्ड का प्रतिनिधित्व करता है – बॉन्ड पर यील्ड बिना डिफॉल्ट के कितना कम हो सकता है (बाध्यताधारी के समझौते की शर्तों के भीतर)।

यह शुरुआती कॉल प्रावधान वाले बॉन्ड पर सबसे अधिक लागू होता है।

यील्ड टू वर्स्ट हमेशा कम निवेश अवधि के कारण मैच्योरिटी यील्ड से कम संख्या होती है।

यह यील्ड टू मैच्योरिटी या यील्ड टू कॉल का कम मूल्य है।

ए

छूट दर का उपयोग संपत्ति के वर्तमान मूल्य (यानी, इसकी कीमत) को निर्धारित करने के लिए भविष्य के नकदी प्रवाह को छूट देने के लिए किया जाता है। यह आमतौर पर निश्चित आय और इक्विटी विश्लेषण में लागू होता है।

ब्याज दरें

फिक्स्ड रेट या फ्लोटिंग रेट हो सकती हैं।

फ्लोटिंग ब्याज दरों को एक बेंचमार्क ब्याज दर, जैसे कि केंद्रीय बैंक दर, एक अंतरराष्ट्रीय स्तर पर स्वीकृत मानक (जैसे लिबोर क्या था), या मुद्रास्फीति के लिए अनुक्रमित किया जा सकता है।

यूएस और यूके सहित कई सरकारें जनता को बिक्री के लिए फिक्स्ड और फ्लोटिंग रेट फिक्स्ड इनकम सिक्योरिटीज दोनों प्रदान करती हैं। दोनों ही मामलों में, उन्हें मुद्रास्फीति के लिए अनुक्रमित किया जाता है।

निवेशक आम तौर पर सरकारी बांड जारी करने के मुद्रास्फीति से जुड़े संस्करणों का उपयोग करते हैं:

मुद्रास्फीति बचाव के रूप में, या

-

- उनकी अपनी विशिष्ट देनदारियों के खिलाफ बचाव में मदद करने के लिए, जो प्रकृति में स्थिर और/या फ्लोटिंग दर (यानी, नाममात्र या वास्तविक) हो सकती है।

मुद्रास्फीति या वास्तविक शर्तों के लिए चिह्नित देनदारियों के सेट वाला एक पोर्टफोलियो आम तौर पर मुद्रास्फीति से जुड़े बांड को अपनी जोखिम मुक्त संपत्ति के रूप में देखता है। इसमें कोई भी पोर्टफोलियो शामिल हो सकता है जो जीवन यापन की लागत के लिए समायोजन करता है, जैसे कि कुछ पेंशन फंड।

मौजूदा सांकेतिक जोखिम-मुक्त दर से जुड़ी देनदारियों के एक सेट के साथ एक पोर्टफोलियो के लिए (यानी, अधिकांश हेज फंड जो एक निश्चित दर पर उधार लेते हैं), मानक नाममात्र बांड को जोखिम-मुक्त दर माना जाएगा।

ब्याज दरों पर मौद्रिक नीति का प्रभाव

ब्याज दरें

मौद्रिक नीति

के संचालन का एक महत्वपूर्ण घटक हैं। अल्पकालिक (और कभी-कभी दीर्घकालिक) ब्याज दरों के समायोजन का उपयोग मुद्रास्फीति, बेरोजगारी, निवेश दरों और

मुद्रा

स्थिरता जैसे चरों को अनुकूलित करने में मदद के लिए किया जाता है। केंद्रीय बैंक आम तौर पर

कम ब्याज दरें

करेंगे जब वे बेरोजगारी दर कम करना चाहते हैं और अर्थव्यवस्था में निवेश दरों और समग्र उत्पादन में वृद्धि करना चाहते हैं। वे आम तौर पर ब्याज दरें तब बढ़ाएंगे जब वे मुद्रास्फीति में परिवर्तन की दर और/या दर को कम करना चाहते हैं या, कुछ मामलों में,

परिसंपत्ति बुलबुले

को वश में करना चाहते हैं। किसी न किसी रूप में, केंद्रीय बैंक की ब्याज दर नीति एक निश्चित सीमा के भीतर या एक निश्चित स्तर तक मुद्रास्फीति को बनाए रखने के लक्ष्य के साथ चलाई जाती है। यह अत्यधिक मूल्य दबावों और बिना अपस्फीति के आर्थिक गतिविधियों को स्वस्थ रखने में मदद करता है।

जब केंद्रीय बैंकों के पास सिर्फ एक शासनादेश होता है, तो यह आमतौर पर मुद्रास्फीति नीति पर आधारित होता है। यह यूरोपीय सेंट्रल बैंक (ईसीबी) के संबंध में सच है।

अन्य, जैसे यूएस फेडरल रिजर्व, के पास अधिकतम रोजगार (साथ ही वित्तीय स्थिरता का एक तीसरा अनौपचारिक अधिदेश) के संदर्भ में वैधानिक दोहरा अधिदेश या स्थिर कीमतें हैं।

ब्याज दरें कैसे प्रभावित होती हैं?

ब्याज दरें कई कारकों से प्रभावित होती हैं, जिनमें निम्न शामिल हैं (लेकिन इन तक सीमित नहीं):

– केंद्रीय बैंक नीति

– राजकोषीय नीति

– ऋण निधियों की आपूर्ति और मांग बाजार

– प्रतिस्पर्धी निवेश

– निवेश की

अवधि

(मुख्य रूप से परिपक्वता की अवधि का एक कार्य) – उधारकर्ता की चूक की संभावना

– सामान्य साख जारी किए गए ऋणों की संख्या

– संपार्श्विक राशि

– वह मुद्रा जिसमें ऋण अंकित है

– अनुबंध की विशेषताएं, जैसे कि बांड प्रतिदेय हैं या नहीं

– आरक्षित आवश्यकताएं बैंकिंग प्रणाली

आम तौर पर मामूली ब्याज दरें सकारात्मक होती हैं।

एक डॉलर आज कल के एक डॉलर से अधिक मूल्य का है।

पैसा उधार देने वाली संस्था खपत को भविष्य के लिए टाल रही है ताकि बाद में और अधिक उपभोग किया जा सके। नतीजतन, ब्याज दरें आम तौर पर सकारात्मक होती हैं और लंबी अवधि के उधार समझौतों के लिए उच्च ब्याज दरों की मांग को दर्शाने के लिए उपज वक्र ऊपर की ओर झुके हुए होते हैं।

मुद्रास्फीति की उम्मीदें

मुद्रास्फीति की उम्मीदें भी ब्याज दरों में फ़ीड करती हैं। अगर कोई उम्मीद करता है कि मुद्रास्फीति प्रति वर्ष दो प्रतिशत बढ़ जाएगी, तो वह ऋण बनाने के लिए आवश्यक जोखिम प्रीमियम में जोड़ देगा।

मुद्रास्फीति समय के साथ पैसे की क्रय शक्ति को कम कर देती है। चूँकि अधिकांश अर्थव्यवस्थाएँ मुद्रास्फीति के कुछ स्तर को प्रदर्शित करती हैं, इसलिए उधारकर्ता को इस घटी हुई क्रय शक्ति के लिए ऋणदाता को क्षतिपूर्ति करनी चाहिए।

हम हमेशा देख सकते हैं कि मुद्रास्फ़ीति से जुड़े बॉन्ड बनाम उनके निश्चित दर समकक्षों पर पैदावार को देखते हुए आगे की मुद्रास्फीति की अपेक्षाएँ क्या हैं।

दोनों के बीच के अंतर को ब्रेक इवन मुद्रास्फीति दर के रूप में जाना जाता है।

10-वर्ष ब्रेकइवन मुद्रास्फीति दर (यूएस)

(स्रोत: फेडरल रिजर्व बैंक ऑफ सेंट लुइस)

(स्रोत: फेडरल रिजर्व बैंक ऑफ सेंट लुइस)

30-वर्ष ब्रेकइवन मुद्रास्फीति दर (यूएस)

प्रतिस्पर्धी निवेश

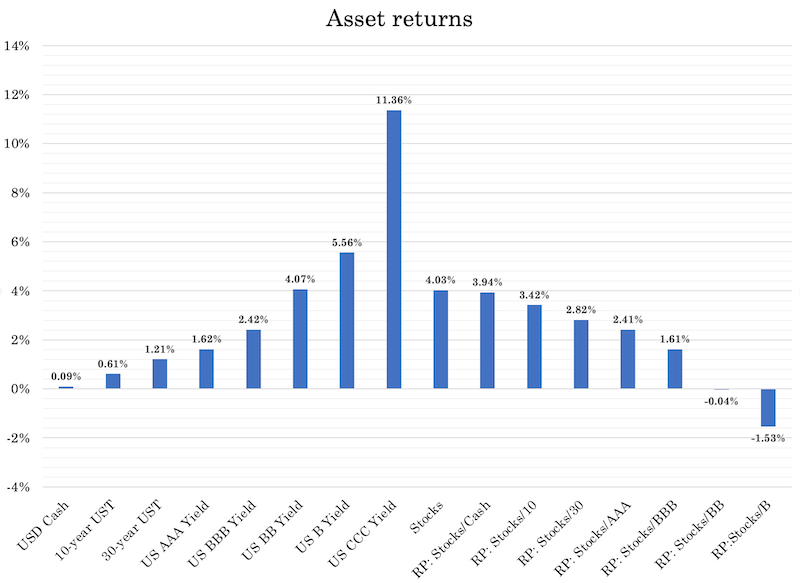

सभी निवेश उपलब्ध पूंजी के लिए एक दूसरे के साथ प्रतिस्पर्धा करते हैं।

निवेशक

नकद

, बॉन्ड, इक्विटी, रीयल इस्टेट , निजी निवेश, कमोडिटी , विभिन्न मुद्राएं इत्यादि में से चुन सकते हैं। रिटर्न का एक स्रोत चुनते समय, निवेशक अनिवार्य रूप से अन्य सभी निवेशों के रिटर्न को छोड़ रहा है।

एक निवेश पर मांगी गई ब्याज दर को उसके जोखिम के अनुरूप होना चाहिए।

एक निवेशक बांड पर नकदी की तुलना में उच्च दर और बांड के सापेक्ष स्टॉक पर उच्च दर की मांग करेगा (जब तक कि वे बांड का एक रूप नहीं हैं जो विशेष रूप से जोखिम भरा है)।

उदाहरण के लिए, हम नकदी, जोखिम वाले क्रेडिट और सुरक्षित क्रेडिट के सापेक्ष इक्विटी, और इसी तरह के बॉन्ड के लिए लगातार बढ़ता हुआ फॉरवर्ड रिटर्न देख सकते हैं।

जोखिम पर आधारित ब्याज दरें

ब्याज दरों में यह संभावना शामिल है कि एक इकाई चूक कर सकती है।

यह दिवालिएपन, भुगतान न करने, चोट या मृत्यु, या किसी भी कारण से हो सकता है जो ऋण पर चूक का कारण बन सकता है।

ऋण देने वाली इकाई डिफ़ॉल्ट के इस जोखिम की भरपाई के लिए एक निश्चित राशि चार्ज करेगी, डिफ़ॉल्ट की संभावना और डिफ़ॉल्ट दिए गए अपेक्षित नुकसान के आधार पर।

उदाहरण के लिए, यदि क्रेडिट विश्लेषक उनके पास उपलब्ध जानकारी के आधार पर यह निर्धारित करते हैं कि इस बात की 10 प्रतिशत संभावना है कि उधारकर्ता ऋण के दौरान चूक करेगा और डिफ़ॉल्ट होने पर होने वाली अपेक्षित हानि कुल ऋण का 30 प्रतिशत है मूल्य, तो वे ऋण पर एक अतिरिक्त तीन प्रतिशत ब्याज (0.10 * 0.30) और ऋण बनाने के लिए एक अपेक्षित लाभदायक परिणाम बनाने के लिए एक छोटा प्रीमियम चार्ज कर सकते हैं।

यह अतिरिक्त

जोखिम प्रीमियम

ऋणदाता को यह सुनिश्चित करने में मदद करता है कि पोर्टफोलियो के भीतर डिफ़ॉल्ट होने की उम्मीद वाले ऋणों की सीमा के लिए इसकी भरपाई की जाती है।

मैक्रोइकॉनॉमिक विचार

संप्रभु स्तर

पर, ब्याज दरें सांकेतिक विकास दर (वास्तविक विकास प्लस मुद्रास्फीति) द्वारा एक कार्य हैं। नाममात्र की ब्याज दरों को नाममात्र की वृद्धि दर से कुछ नीचे होना चाहिए या अर्थव्यवस्था के बढ़ने की तुलना में ऋण तेजी से चक्रवृद्धि होगा।

विकसित देशों के लिए, व्यावहारिक रूप से कोई क्रेडिट जोखिम नहीं है, क्योंकि बाध्यताधारी (यानी, सरकार) हमेशा वह भुगतान कर सकते हैं जो उन्हें मामूली शर्तों में भुगतान करने की आवश्यकता होती है। उनके पास उनके

धन सृजन

प्रक्रिया का नियंत्रण होता है। विकासशील देशों में, संप्रभु जोखिम अधिक महत्वपूर्ण भूमिका निभाता है, इसलिए एक क्रेडिट जोखिम प्रीमियम अक्सर उनके ऋण की पैदावार में एक हद तक अंतर्निहित होता है।

जैसा कि

उभरते बाजारों

में आरक्षित मुद्राएं नहीं हैं (अर्थात, उनकी मुद्रा का सीमित अंतरराष्ट्रीय उपयोग और इसके भीतर बचत), वे उस सीमा तक सीमित हैं जिस तक वे अपनी संतुष्टि के लिए पैसे प्रिंट कर सकते हैं ऋण दायित्वों। दिए गए उभरते बाजारों में भी

संरचनात्मक रूप से उच्च मुद्रास्फीति

दरें हैं और आमतौर पर उच्च वास्तविक विकास दर (क्योंकि उनके पास करने के लिए बहुत कुछ है), उनके पास विकसित बाजारों की तुलना में उच्च ब्याज दरें होती हैं, खासकर जब इसमें जोड़ते हैं एक क्रेडिट जोखिम प्रीमियम।

कर

ब्याज आय अक्सर आय

कर

के अधीन होती है। ऋणदाता इस प्रभाव की भरपाई के लिए अपने ऋणों पर मांगे गए ब्याज दरों में वृद्धि कर सकता है।

राजनीति

अवलंबी राजनेताओं को एक मजबूत अर्थव्यवस्था से लाभ होता है। कम ब्याज दरों के माध्यम से आर्थिक गतिविधियों को बढ़ावा दिया जा सकता है। यह संपत्ति बाजारों को भी उत्तेजित कर सकता है और

धन प्रभाव

बना सकता है। इससे उनके प्रदर्शन की सार्वजनिक धारणा को लाभ मिल सकता है और संभावित रूप से उनके पुन: चुनाव की संभावना बढ़ सकती है।

हालांकि, आर्थिक गतिविधियों में पॉप को उच्च भविष्य की मुद्रास्फीति के माध्यम से ऑफसेट किया जा सकता है। अवलंबी राजनेता फिर भी कार्यालय में अपनी शर्तों के लिए प्रासंगिक समय सीमा पर सोचते हैं। इसका मतलब यह है कि राजनीतिक प्रभाव से अल्पकालिक निर्णय लेने की स्थिति पैदा हो सकती है जो दीर्घावधि के सर्वोत्तम हित में नहीं हो सकता है।

इस कारण से, अधिकांश देशों में केंद्रीय बैंक की स्वतंत्रता सरकार और मौद्रिक नीति “सर्वश्रेष्ठ अभ्यास” की एक सामान्य पहचान है, ताकि संस्था को पक्षपातपूर्ण या स्व-सेवारत राजनीतिक प्रभाव से मुक्त रखा जा सके।

वास्तविक ब्याज दरें बनाम नाममात्र ब्याज दरें

नाममात्र ब्याज दरों में वास्तविक ब्याज दर और मुद्रास्फीति शामिल हैं। वास्तविक ब्याज दर, ऋणदाता के लिए, अपेक्षित वास्तविक व्यय शक्ति की राशि है जो उन्हें बदले में प्राप्त होने की संभावना है।

जब वित्तीय संपत्तियों पर वास्तविक ब्याज दरें कम हो जाती हैं, तो यह निवेशकों को धन के वैकल्पिक भंडार की तलाश करने के लिए प्रोत्साहित करता है।

यही कारण है कि

सोना

वास्तविक ब्याज दरों से अत्यधिक प्रभावित होता है। वास्तविक ब्याज दरों में गिरावट आने पर इसकी कीमत अक्सर बढ़ जाती है और वास्तविक ब्याज दरों में वृद्धि होने पर इसकी कीमत घट जाती है।

ब्याज दरों और मौद्रिक नीति पर एक विस्तृत चर्चा

मौद्रिक नीति निर्माताओं का उन मुख्य उपकरणों पर नियंत्रण होता है जो किसी अर्थव्यवस्था में धन और ऋण निर्माण को संचालित करते हैं। ब्याज दरें अपने उद्देश्यों को प्राप्त करने में मदद करने के लिए पारंपरिक लीवर हैं।

हालांकि, अक्सर ऐसे मामले होते हैं जहां ब्याज दर लीवर काम नहीं करता है और गैर-पारंपरिक मौद्रिक नीतियों को लागू किया जाता है।

शून्य ब्याज दर नीति (ZIRP)

जब सांकेतिक विकास दर पर्याप्त रूप से गिरती है, तो केंद्रीय बैंकों को सांकेतिक ब्याज दरों को शून्य से नीचे करने की आवश्यकता हो सकती है। अमेरिका में महामंदी के दौरान, साथ ही 2008 में वित्तीय संकट के कारण और 2020 में

Covid-19 महामारी

के साथ ऐसा ही हुआ था। शून्य ब्याज दर नीति (ZIRP) एक ऐसी नीति दर है जो केंद्रीय बैंक द्वारा निर्धारित बहुत कम (यानी, शून्य या शून्य के करीब) ब्याज दर है।

जब पारंपरिक रूप से ब्याज दरों को कम किया जाता है, तो यह ऋण की मांग को उत्तेजित करता है।

लेकिन जब केंद्रीय बैंक अपनी निचली सीमा पर पहुंच जाता है, तो निजी क्षेत्र में और ऋण सृजन को प्रोत्साहित करना मुश्किल हो जाता है।

एक बार जब ब्याज दरें शून्य पर पहुंच जाती हैं, तो वह गतिशील नहीं रह जाता है। ब्याज दरें थोड़ी नकारात्मक हो सकती हैं, लेकिन एक निश्चित बिंदु पर उधारदाताओं के लिए जोखिम के सापेक्ष वापसी का कोई मतलब नहीं होता है।

लोग अभी भी बचत करना चाहेंगे और उधारकर्ता और ऋणदाता अभी भी एक दूसरे के प्रति सतर्क रहेंगे।

नकारात्मक ब्याज दर नीति (एनआईआरपी)

वास्तविक ब्याज दरों का नकारात्मक हो जाना असामान्य नहीं है। यह तब होता है जब मुद्रास्फीति मामूली ब्याज दरों से अधिक हो जाती है।

नाममात्र की ब्याज दरों का अल्पकालिक या दीर्घकालिक दरों पर नकारात्मक हो जाना असामान्य है।

लेकिन ईसीबी, बैंक ऑफ जापान, स्विस नेशनल बैंक, और रिक्सबैंक (स्वीडन) समेत कम विकास और मुद्रास्फीति का सामना कर रहे कई न्यायालयों ने ऐसा किया है।

लंबी अवधि की ब्याज दरें

लंबी अवधि की ब्याज दरों को वित्तीय संपत्तियों की खरीद के माध्यम से कम किया जा सकता है, जिसे आमतौर पर मात्रात्मक सहजता या बोलचाल की भाषा में “पैसे की छपाई” कहा जाता है।

यह मौद्रिक नीति का द्वितीयक रूप है।

यह तब लोकप्रिय हुआ जब अमेरिका 2008 के वित्तीय संकट से उबर गया, हालांकि इसका उपयोग ग्रेट डिप्रेशन के दौरान भी किया गया था (यद्यपि बाद में

डिलीवरेजिंग प्रक्रिया

में)। अमेरिका में आधुनिक क्यूई आधिकारिक तौर पर मार्च 2009 में (पहले जापान में, बाद में यूरोप में) शुरू हुआ। इसने स्टॉक में नीचे का प्रतिनिधित्व किया और दशक-प्लस बुल मार्केट रन की शुरुआत की जो फरवरी में कोविद -19 महामारी के साथ समाप्त हुआ। 2020.

ब्याज दर संचालित नीति (यानी, अल्पकालिक ब्याज दरों का समायोजन) मुख्य रूप से लेनदार और ऋणदाता संबंध को प्रभावित करती है।

हालांकि, संपत्ति खरीदने पर आधारित मौद्रिक नीति निवेशकों और बचतकर्ताओं पर सबसे अधिक प्रभाव डालती है।

क्यूई में मुख्य रूप से ऋण संपत्तियों की खरीद शामिल है, ज्यादातर संप्रभु स्तर पर जारी बांड और अन्य सरकार समर्थित प्रतिभूतियां।

संकट के बिगड़ने पर, हालांकि, एक केंद्रीय बैंक उत्तरोत्तर

निम्न-गुणवत्ता संपार्श्विक

बैकस्टॉप करना जारी रखेगा। हमने इसे कोविद -19 के दौरान देखा। जब एक केंद्रीय बैंक वित्तीय संपत्ति खरीदता है, तो वह निजी क्षेत्र में नकदी डालता है।

इसे ऐसा करने के लिए पैसा कहां से मिलता है और केंद्रीय बैंक इसे कैसे करता है?

यह नकदी बनाता है – क्योंकि इसके पास धन सृजन का अधिकार है – और इसका उपयोग बांड या अन्य वित्तीय संपत्ति खरीदने के लिए करता है।

केंद्रीय बैंक बांड को अपनी बैलेंस शीट पर रखता है और नकद उस बाजार सहभागी के पास जाता है जिसने इसके बदले में बांड बेचा था।

निवेशक के मामले में, वे आम तौर पर कुछ ऐसी विशेषता खरीदना चाहते हैं जो कि उनके पास पहले से ही मौजूद थी।

निवेशक नकदी के साथ क्या करता है, कार्यक्रम कितना प्रभावी है, इससे बहुत फर्क पड़ता है।

क्या यह वित्तीय प्रणाली के भीतर रहता है और अधिकतर वित्तीय संपत्तियों की कीमतों को बढ़ावा देता है?

इसमें से कितना प्रत्यक्ष रूप से वास्तविक अर्थव्यवस्था में खर्च किया जाता है और कितना अप्रत्यक्ष है (उदाहरण के लिए, साख को बढ़ावा देकर, कंपनियों की वित्तीय स्थितियों में सुधार करके रोजगार सृजित करने में मदद करना, और इसी तरह)?

आम तौर पर, एक बार लंबी अवधि की दरें शून्य के करीब पहुंच जाती हैं, तो क्यूई भी कमरे से बाहर हो जाता है और उन्हें नीति के एक अलग रूप की ओर मुड़ना चाहिए जिसमें ब्याज दरें शामिल नहीं होती हैं।

कुछ इसे “

एमएमटी

” कहते हैं, तृतीयक मौद्रिक नीति, या एक अलग शब्द, लेकिन एक बार अल्पकालिक और दीर्घकालिक दरें शून्य के आसपास सही हैं, तो अगला कदम राजकोषीय और मौद्रिक नीति का समन्वय करना है पैसा और क्रेडिट प्राप्त करने के लिए जहां इसे अर्थव्यवस्था में जाने की जरूरत है। मुद्रा निर्माण की एक बड़ी अतिरिक्त लहर मुद्रा (यानी, अवमूल्यन) के लिए क्या कर सकती है, इसके संदर्भ में यह महंगा हो सकता है।

इसलिए, इन उद्देश्यों को पूरा करने के लिए धन उपलब्ध कराने वाले मौद्रिक प्राधिकरणों के साथ आक्रामक राजकोषीय नीति उचित सावधानी के साथ की जानी चाहिए।

आरक्षित मुद्रा वाले देश इन नीतियों को उन देशों की तुलना में आगे बढ़ा सकते हैं जो नहीं करते हैं।

मुद्रा

के कमजोर होने के परिणामस्वरूप

भुगतान संतुलन और मुद्रास्फीति के मुद्दों का अनुभव किए बिना उभरते बाजार इन नीतियों को विकसित बाजार देशों की तरह विकसित करने में सक्षम नहीं हैं। . ब्याज दर संचालित मौद्रिक नीति से परे

जब ब्याज दरें शून्य निचली सीमा पर समाप्त हो जाती हैं – या प्रभावी निचली सीमा शायद कहीं शून्य से नीचे – और संपत्ति खरीदना अब प्रभावी नहीं है क्योंकि उन बांडों पर ब्याज दरें हैं शून्य भी, तो केंद्रीय बैंकरों के सामने एक नई समस्या है।

नीति निर्माताओं के ज्ञान और इन नीतियों के साथ आराम के बावजूद, जब उनकी दरों को बहुत अधिक नीचे नहीं धकेला जा सकता है, तो उनका प्रभाव कम हो जाता है।

परिणामस्वरूप, वे अर्थव्यवस्था में खर्च और उत्पादन बढ़ाने में कम योगदान करते हैं।

निजी क्षेत्र का ऋण सृजन पिछड़ने लगता है और अर्थव्यवस्था कम वृद्धि और सामान्य ठहराव की अवधि में प्रवेश कर जाती है।

इसके अलावा, क्योंकि पिछली नीतिगत कार्रवाइयों के प्रभावों के कारण जोखिम और चलनिधि प्रीमियम इतने संकुचित हो गए हैं,

सभी संपत्तियों

पर आगे रिटर्न कम हैं। इसमें न केवल नकदी और बांड शामिल हैं, बल्कि यह इसमें प्रवाहित होता है स्टॉक,

अचल संपत्ति , और निजी इक्विटी भी। निवेशक – जब वे अपने वायदा पूर्ण रिटर्न के स्तर के सापेक्ष इन संपत्तियों के जोखिमों के बारे में चिंतित होते हैं – तो वे अपनी कीमतों को आगे बढ़ाने के इच्छुक नहीं होते हैं।

अर्थव्यवस्था और संपत्ति की कीमतों दोनों को प्रोत्साहित करने की इस नई सीमित क्षमता के कारण, केंद्रीय बैंकरों को मौद्रिक नीति के तृतीयक रूपों की ओर मुड़ना चाहिए।

अक्सर यह किसी न किसी रूप में एक बड़े क्रेडिट संकट के कारण होता है जो उन्हें धीमे अहसास के बजाय एक ही समय में कई दृष्टिकोणों को आजमाने के लिए मजबूर करता है।

उदाहरण के लिए, 2020 की महामारी के दौरान, अमेरिकी फेडरल रिजर्व को ब्याज दरों को शून्य तक गिराना पड़ा, अधिक संपत्ति खरीदने में संलग्न होना पड़ा, और ट्रेजरी विभाग (जो अमेरिकी राजकोषीय नीति तय करने में शामिल है) के साथ भी समन्वय करना पड़ा

यह उस समय हुआ जब परिसंपत्ति बाजार में रोजाना तेजी से गिरावट आ रही थी और पूरे देश में व्यापार बंद हो रहा था, जिससे लोग अपनी नौकरी और आय से वंचित हो रहे थे।

तृतीयक मौद्रिक नीति कई भिन्न रूप ले सकती है।

लेकिन इस बिंदु पर, पैसे और क्रेडिट समर्थन कार्यक्रम खर्च करने वालों और उपभोक्ताओं को इस पैसे को खर्च करने के लिए प्रोत्साहित करते हुए समर्थन करने के लिए तेजी से आगे बढ़ रहे हैं।

एक व्यक्ति का खर्च दूसरे व्यक्ति की आय है।

यदि यह स्वयं को सकारात्मक तरीके से पोषित करता है, आय, संपत्ति की कीमतों, साख, और ऋण निर्माण में वृद्धि करता है, तो यह एक चक्का प्रभाव उत्पन्न कर सकता है।

अमेरिका में, इन विकल्पों का पिछली बार इस चरम पर सामना 1930 के दशक में महामंदी के दौरान हुआ था।

मौद्रिक नीतियों के प्राथमिक और द्वितीयक रूपों के बाहर होने पर सबसे बड़ा जोखिम यह है कि केंद्रीय बैंक ऋण मुद्रीकरण उपायों का अत्यधिक उपयोग करेंगे और

मुद्रा अवमूल्यन

पर निर्भर रहेंगे।

जोखिम ऋण मुद्रीकरण का अत्यधिक उपयोग विकास को उस बिंदु पर वापस लाए बिना मुद्रास्फीति का कारण बन सकता है जहां प्रोत्साहन उपायों को अंततः उचित तरीके से वापस बढ़ाया जा सकता है।

मुद्रा अवमूल्यन

भी एक शून्य-राशि का खेल है। एक मुद्रा का लाभ दूसरे का नुकसान है।

आम तौर पर कमजोर आर्थिक परिस्थितियों के दौरान, कोई भी मजबूत मुद्रा नहीं चाहता है। यह अंतरराष्ट्रीय बाजार में अपने माल को और अधिक महंगा बनाकर निर्माताओं को नुकसान पहुंचा सकता है और उधारकर्ताओं की ऋण समस्याओं को कम करने में मदद नहीं करता है। विदेशी कर्जदार जो अपनी देनदारियों की हेजिंग नहीं करते हैं, वे दब जाते हैं।

जिस मुद्रा में आपकी देनदारियां हैं, उसकी तुलना में आपकी आय अर्जित करने वाली मुद्रा में वृद्धि अनिवार्य रूप से ब्याज दरों में बड़ी वृद्धि के समान गतिशील है।

एक मजबूत मुद्रा अनिवार्य रूप से मौद्रिक नीति का कड़ा होना है। कोई भी देश जो अवमूल्यन में शामिल होने का चयन करता है, वह शायद यह देखेगा कि उसके मुख्य व्यापार भागीदार जैसे को तैसा इन अवमूल्यन से मेल खाना चाहते हैं, संभावित रूप से एक “मुद्रा युद्ध” बना रहे हैं।

आमतौर पर, लेकिन हमेशा नहीं, कम अल्पकालिक और दीर्घकालिक ब्याज दरों के कारण सोना बढ़ता है।

पैसे प्रिंट करने की आवश्यकता के कारण पैसे का मूल्य नीचे चला जाता है, जिससे सोना सापेक्ष रूप में ऊपर जाता है।

सोना अनिवार्य रूप से एक कॉन्ट्रा-करेंसी या पैसे के मूल्य के लिए एक संदर्भ बिंदु है और, जैसा कि ऊपर उल्लेख किया गया है, जब पैसे का मूल्य घटता है, तो यह सापेक्ष रूप से ऊपर जाता है (यानी, प्रति औंस एक निश्चित राशि)। .

सोना अधिकांश वित्तीय संपत्तियों की तरह ब्याज दर सहन नहीं करता है, लेकिन जब अन्य संपत्तियों पर वास्तविक रिटर्न कम हो जाता है तो यह सापेक्ष रूप से अधिक आकर्षक लगने लगता है।

तृतीयक मौद्रिक नीतियां संचार तंत्र के रूप में ब्याज दर और बॉन्ड बाजारों के आसपास काम करके काम करती हैं। वे प्रभावी रूप से क्रेडिट निर्माण के लिए बाध्य कर रहे हैं।

जब छोटी और लंबी अवधि की परिसंपत्तियों पर दरें शून्य तक पहुंचने पर ब्याज दरों और संपत्ति खरीदने के कार्यक्रमों का दोहन किया जाता है, तो वे पहले की तुलना में प्रभावी नहीं रह जाते हैं।

तृतीयक मौद्रिक नीति ब्याज दरों के बाहर बनती है

तृतीयक मौद्रिक नीति का अर्थ है कि खर्च को उधार लेने से अलग करना होगा।

इसका अनिवार्य रूप से मतलब है कि राजकोषीय और मौद्रिक नीति के बीच अधिक समन्वय होगा।

इन मामलों में, केंद्रीय बैंक न केवल अपनी नीति को बैंकिंग प्रणाली और निश्चित आय बाजार के माध्यम से प्रसारित कर रहा है, बल्कि यह खर्च, खपत और अन्य क्रेडिट और चलनिधि कार्यक्रमों में प्रत्यक्ष रूप से सहायता करके ऐसा कर रहा है जो परंपरागत रूप से पूरी तरह से हैं राजकोषीय नीति के दायरे में (ऋण के माध्यम से या सीधे धन प्रदान करके)।

यह कई अलग-अलग रूप ले सकता है:

ए)

हेलीकॉप्टर मनी (केंद्रीय बैंक राजकोषीय नीति में संलग्न होने की शक्ति को अपनाता है, सीधे खर्च करने वालों के हाथों में पैसा प्रदान करता है और इसे प्रोत्साहन खर्च करने के लिए जोड़ता है )

b) ऋण मुद्रीकरण (केंद्रीय बैंक राजकोषीय घाटे को सीधे धन देता है, प्रभावी रूप से उनके द्वारा बनाए गए धन से ऋण को समाप्त करता है)

c) उपज वक्र के माध्यम से पूंजी की लागत को कैप करना नियंत्रण (जैसा कि फेड ने WWII के समय किया था और ऑस्ट्रेलिया और जापान अब कर रहे हैं)

d) वाणिज्यिक बैंकों का आंशिक या पूर्ण राष्ट्रीयकरण

यील्ड कर्व नियंत्रण , या कैपिटल पेगिंग की लागत, ब्याज दर समायोजन और संपत्ति खरीदने के प्रभाव के समान है।

वाणिज्यिक बैंक राष्ट्रीयकरण कभी-कभी देखा जाता है लेकिन यह आवश्यक नहीं है। इसके अलावा, वे पहले से ही विनियमन के अधीन हैं।

पॉलिसी के प्रकार और वे क्या कर सकते हैं, इसे नियंत्रित करने वाले कानूनों के आधार पर, केंद्रीय बैंक सीधे खर्च करने वालों के हाथों में पैसा रख सकता है।

इसके अलावा, नीति निर्माता इसे खर्च करने के लिए आदर्श रूप से प्रोत्साहित करेंगे।

इसे करने का एक तरीका इलेक्ट्रॉनिक डिपॉजिट के माध्यम से होता है और अगर पैसा खर्च नहीं होता है तो एक निश्चित अवधि के बाद पैसा समाप्त हो जाता है। एक और तरीका यह है कि इन भुगतानों का परीक्षण किया जाए और उच्च कमाई करने वालों की तुलना में कम कमाई करने वालों को अधिक भुगतान की पेशकश की जाए, जो कि उन्हें प्राप्त होने वाले खर्च से अधिक खर्च करने की प्रवृत्ति को देखते हैं। अधिक कमाई करने वाले इसे बचाने या निवेश करने के लिए अधिक इच्छुक हैं।

तदनुसार, द्वितीयक मौद्रिक नीति (परिसंपत्ति खरीद/क्यूई) की एक उल्लेखनीय कमजोरी यह है कि जो लोग कार्यक्रम से बड़े पैमाने पर लाभान्वित होते हैं (जिनके पास संपत्ति है) उनके पास गरीब लोगों के संबंध में उत्पन्न अतिरिक्त धन खर्च करने के लिए कम प्रोत्साहन होता है। .

जब संपत्ति खरीदना

वास्तविक अर्थव्यवस्था

(या यहां तक कि वित्तीय अर्थव्यवस्था जब स्प्रेड बंद हो जाता है) को उत्तेजित करने में बहुत प्रभावी नहीं रह जाता है, तो यह उस बिंदु पर आ जाएगा जहां धन का अंतर काफी बड़ा है जबकि अर्थव्यवस्था बनी हुई है कमज़ोर।

यह अन्य अवांछनीय प्रभावों के साथ आ सकता है, जैसे उच्च स्तर के सामाजिक तनाव।

परिणामस्वरूप, कम संपत्ति वाले लोगों के लिए खर्च करने वाले कार्यक्रमों को लक्षित करना वास्तविक अर्थव्यवस्था में अधिक खर्च करने के मामले में अधिक उत्पादक होगा।

राजकोषीय और मौद्रिक नीति निर्माताओं के बीच समन्वय की सापेक्ष डिग्री एक स्पेक्ट्रम के साथ चलती है।

हेलीकॉप्टर मनी, या किसी रूप में प्रत्यक्ष नकद हैंडआउट, जिसमें नागरिकों को सीधे नकद भेजना शामिल है, जरूरी नहीं कि संबंधित क्षेत्राधिकार में कानूनों के आधार पर राजकोषीय नीति निर्माताओं के साथ समन्वय की आवश्यकता हो।

स्पेक्ट्रम के दूसरे छोर पर, सीधे सरकारी खर्च के माध्यम से प्रोत्साहन प्रदान करना या लोगों को अधिक खर्च करने के लिए प्रोत्साहन में बदलाव करके सरकार की वित्तीय और मौद्रिक शाखाओं के बीच अधिक समन्वित दृष्टिकोण की आवश्यकता होगी।

ब्याज दर नीति से परे और भी लक्षित उपाय हैं।

मैक्रोप्रूडेंशियल नीतियां, जो केंद्रीय बैंकों और उनके नियामक प्राधिकरणों के दायरे में हैं, प्रोत्साहन को भी प्रभावित कर सकती हैं और विशिष्ट क्षेत्रों (यानी, परिसंपत्ति बुलबुले) के भीतर उभरती समस्याओं का ख्याल रखने में मदद कर सकती हैं।

जबकि इन नीतियों की पूरी व्याख्या इस लेख के दायरे से बाहर है, सबसे अच्छी नीतियां उन संस्थाओं को सीधे पैसा और क्रेडिट प्रदान करती हैं जिन्हें इसकी आवश्यकता होती है और उन्हें इसे खर्च करने के लिए प्रोत्साहन देती हैं।