शेयरों से लाभांश आय एक विविध पोर्टफोलियो का निर्माण करते हुए निष्क्रिय आय अर्जित करने का एक आकर्षक तरीका प्रदान करती है। लेकिन लाभांश आय क्या है और आप लाभांश निवेश कैसे शुरू कर सकते हैं? इस गाइड में, हम निवेश निर्णयों, कवरेज अनुपात और अधिक सहायता के लिए उच्चतम लाभांश उपज, प्रमुख मैट्रिक्स और परिभाषाओं के साथ स्टॉक के प्रकारों को देखते हैं। हम लाभांश आय की करदेयता पर भी विचार करते हैं, यह देखते हुए कि रिटर्न कर योग्य हैं और 2023 में कर की सामान्य दरें।

लाभांश आय क्या है?

लाभांश आय एक घरेलू या अंतरराष्ट्रीय कंपनी या निगम की कमाई का अपने शेयरधारकों को नकद लाभांश के रूप में वितरण है। लाभांश का भुगतान आम तौर पर त्रैमासिक रूप से किया जाता है, लेकिन कुछ कंपनियां अनुमान लगाती हैं और उन्हें कम या ज्यादा बार भुगतान करती हैं।

लाभांश भुगतान आमतौर पर उन शेयरधारकों को किया जाता है जिनके पास लाभांश रिकॉर्ड तिथि पर स्टॉक होता है, जो आमतौर पर लाभांश भुगतान तिथि से दो दिन पहले होता है। डिविडेंड यील्ड कंपनी के शेयर की कीमत का वह प्रतिशत है जो डिविडेंड के रूप में भुगतान किया जाता है। उदाहरण के लिए, यदि किसी कंपनी की लाभांश उपज 3 प्रतिशत है, तो इसका मतलब है कि वह स्टॉक मूल्य के प्रत्येक $ 100 के लिए लाभांश में $ 3 का भुगतान करती है।

लाभांश कवरेज अनुपात किसी कंपनी की अपने लाभांश का भुगतान करने की क्षमता का माप है।

इसकी गणना कंपनी के नकदी प्रवाह या नकदी प्रवाह प्रॉक्सी जैसे ब्याज, करों, मूल्यह्रास और परिशोधन से पहले की कमाई ( EBITDA

) को इसके लाभांश भुगतानों से विभाजित करके की जाती है। 1.5 या अधिक का कवरेज अनुपात स्वस्थ माना जाता है। लाभांश निवेश

लाभांश निवेश गतिशील लाभांश आय प्राप्त करने के लिए लाभांश भुगतान करने वाली कंपनियों में शेयर खरीदने की सामान्यीकृत प्रक्रिया है। लाभांश निवेश निष्क्रिय आय अर्जित करने और

विविध निवेश पोर्टफोलियो

बनाने का एक शानदार तरीका हो सकता है। डिविडेंड स्टॉक और फंड चुनते समय, कंपनी के डिविडेंड इतिहास के साथ-साथ उसके वर्तमान डिविडेंड यील्ड और व्यवसाय की आय के साथ उस भुगतान को कवर करने की क्षमता पर विचार करना महत्वपूर्ण है। किसी कंपनी का लाभांश इतिहास आपको उसकी वित्तीय स्थिरता और लाभांश-भुगतान क्षमता के बारे में जानकारी दे सकता है। किसी कंपनी की वर्तमान लाभांश उपज उसके वर्तमान लाभांश भुगतानों का एक अच्छा संकेतक है।

डिविडेंड स्टॉक में निवेश करने के फायदे

डिविडेंड स्टॉक में निवेश करने के फायदे

डिविडेंड स्टॉक कई लाभ प्रदान करते हैं:

-

- नियमित आय का एक स्रोत

- – डिविडेंड स्टॉक आपको एक स्रोत प्रदान कर सकते हैं नियमित आय जो आपके वित्तीय लक्ष्यों को पूरा करने में आपकी मदद कर सकती है। उदाहरण के लिए, एक बार जब आप अपने निवेश से $3,000 प्रति माह की आय अर्जित कर लेते हैं, तो यह आपके मासिक जीवन-यापन के खर्चों को कवर कर सकता है, यदि आप काफी मामूली जीवन शैली जीते हैं।

पूंजी वृद्धि के लिए संभावित

- – जबकि लाभांश भुगतान आम तौर पर छोटे होते हैं, समय के साथ वे बढ़ सकते हैं।

इसके अतिरिक्त, जैसे-जैसे कंपनी के शेयर की कीमत बढ़ती है, वैसे-वैसे आपके लाभांश भुगतानों का मूल्य भी बढ़ता है।

मुद्रास्फीति के खिलाफ एक बचाव

-

- – समय के साथ लाभांश भुगतान में वृद्धि होती है, जो मुद्रास्फीति के प्रभावों को ऑफसेट करने में मदद कर सकता है। एक अच्छी तरह से विविध लाभांश पोर्टफोलियो भी एक अर्थव्यवस्था में कुल खर्च का अनुमान लगा सकता है, जो मोटे तौर पर नाममात्र की वृद्धि के लिए शुद्ध होना चाहिए, जो कि वास्तविक विकास और मुद्रास्फीति है।

अपने पोर्टफोलियो में विविधता लाने का एक तरीका

- – डिविडेंड शेयर आपको अपने पोर्टफोलियो में विविधता लाने और अपने समग्र जोखिम को कम करने में मदद कर सकते हैं। लाभांश प्राप्त करना

यदि आप किसी ऐसी कंपनी में शेयर रखते हैं जो लाभांश का भुगतान करती है, तो आपको अपने स्वामित्व वाले शेयरों की संख्या के आधार पर लाभांश भुगतान प्राप्त होंगे।

उदाहरण के लिए, यदि आप एबीसी कंपनी के 100 शेयरों के मालिक हैं और एबीसी कंपनी $1 प्रति शेयर के लाभांश का भुगतान करती है, तो आपको लाभांश आय में $100 प्राप्त होंगे।

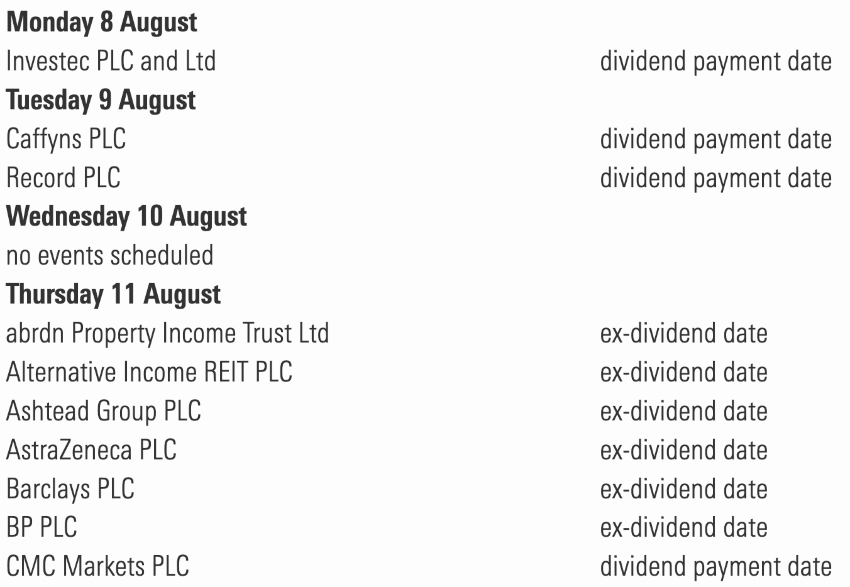

डिविडेंड कैलेंडर्स की व्याख्या

डिविडेंड कैलेंडर एक शेड्यूल होता है जब कंपनियों से अपने डिविडेंड भुगतान की घोषणा करने और भुगतान करने की उम्मीद की जाती है। यह जानकारी लाभांश निवेशकों के लिए महत्वपूर्ण है, क्योंकि यह उन्हें योजना बनाने की अनुमति देती है कि उन्हें आगामी लाभांश आय कब प्राप्त होगी।

लाभांश कैलेंडर याहू फाइनेंस और मॉर्निंगस्टार सहित अधिकांश वित्तीय वेबसाइटों पर पाया जा सकता है।

यूके डिविडेंड कैलेंडर – मॉर्निंगस्टार

डिविडेंड का भुगतान आमतौर पर तिमाही या प्रति वर्ष चार बार किया जाता है।

हालांकि, कुछ

स्टॉक

हैं जो

मासिक लाभांश आय का भुगतान करते हैं। कुछ निवेशक अपने लाभांश निवेशों को स्टैगर

चुनते हैं जैसे कि उन्हें हर महीने लाभांश आय का लगभग समान आवंटन प्राप्त होता है। इसे

डिविडेंड लैडरिंग कहा जाता है। इस तरह वे अपने मासिक भुगतानों के साथ बेहतर मिलान कर सकते हैं, क्योंकि तिमाही में आने वाली लाभांश आय के बावजूद अधिकांश बिल मासिक समय सीमा के कारण होते हैं। (बॉन्ड अक्सर अर्ध-वार्षिक या हर छह महीने में भुगतान करते हैं।) कुछ कंपनियां जनवरी, अप्रैल, जुलाई और अक्टूबर में लाभांश जारी करती हैं। अन्य लोग फरवरी, मई, अगस्त और नवंबर करते हैं। अन्य मार्च, जून, सितंबर और दिसंबर करते हैं।

पहला समूह अक्सर सबसे आम होता है क्योंकि वे अक्सर एक चौथाई बंद करने के बाद भुगतान करते हैं। लेकिन यह भिन्न होता है। तीन समूहों को मिलाकर, आप चीज़ों को अधिक समान रूप से फैला सकते हैं। बहरहाल, जो सबसे महत्वपूर्ण है वह निवेश की गुणवत्ता है, न कि जब यह भुगतान करता है।

महत्वपूर्ण लाभांश तिथियां

पूर्व-लाभांश तिथि

पूर्व-लाभांश तिथि

वह तिथि है जिस पर लाभांश-भुगतान इक्विटी “पूर्व-लाभांश” जाती है। इसका मतलब यह है कि स्टॉक अब लाभांश भुगतान प्राप्त करने के अधिकार के साथ नहीं आता है। यदि आप लाभांश प्राप्त करना चाहते हैं, तो आपको पूर्व-लाभांश तिथि से पहले स्टॉक का स्वामी होना चाहिए।

पूर्व-लाभांश की तारीख आमतौर पर लाभांश के भुगतान से पहले दो कार्यदिवस होती है। उदाहरण के लिए, यदि किसी कंपनी ने 15 दिसंबर को देय लाभांश की घोषणा की है, तो पूर्व-लाभांश तिथि 11 दिसंबर हो सकती है। ऐसा इसलिए है क्योंकि लाभांश का भुगतान रिकॉर्ड के शेयरधारकों को 12 दिसंबर तक किया जाएगा।

यदि आप स्टॉक खरीदते हैं 11 दिसंबर को आपको लाभांश भुगतान प्राप्त नहीं होगा। इसके बजाय, स्टॉक के विक्रेता इसे प्राप्त करेंगे। हालांकि, यदि आप 10 दिसंबर को स्टॉक खरीदते हैं, तो आप लाभांश भुगतान प्राप्त करने के पात्र होंगे।

रिकॉर्ड तिथि

रिकॉर्ड तिथि वह तिथि है जिस पर लाभांश भुगतान प्राप्त करने के लिए लाभांश भुगतान करने वाली कंपनी के शेयरों को रखा जाना चाहिए। उदाहरण के लिए, यदि कोई कंपनी 15 दिसंबर को देय लाभांश की घोषणा करती है, तो रिकॉर्ड तिथि 12 दिसंबर होगी। ऐसा इसलिए है क्योंकि लाभांश का भुगतान 12 दिसंबर तक रिकॉर्ड के शेयरधारकों को किया जाएगा।

अगर आप 12 दिसंबर को स्टॉक के मालिक हैं, तो आपको लाभांश भुगतान प्राप्त होगा। इसके विपरीत, यदि आप 12 दिसंबर को स्टॉक बेचते हैं, तो आप लाभांश भुगतान प्राप्त करने के पात्र नहीं होंगे।

लाभांश भुगतान की तारीख

लाभांश भुगतान की तारीख वह तारीख होती है जिस दिन शेयरधारकों को वास्तव में लाभांश का भुगतान किया जाता है। उदाहरण के लिए, यदि कोई कंपनी 15 दिसंबर को देय लाभांश की घोषणा करती है, तो लाभांश भुगतान की तारीख 15 दिसंबर होगी। यह वह तारीख है जिस दिन 12 दिसंबर तक रिकॉर्ड के शेयरधारकों को लाभांश का भुगतान किया जाएगा। यदि आप 12 दिसंबर को स्टॉक के मालिक हैं, तो आप 15 दिसंबर को लाभांश भुगतान प्राप्त करने की उम्मीद कर सकते हैं।

लाभांश आय के लाभ

लाभांश आय निष्क्रिय आय का एक विश्वसनीय स्रोत हो सकता है। हालांकि, बचत खाते या बॉन्ड से ब्याज के विपरीत, लाभांश भुगतान की गारंटी नहीं होती है। फिर भी, ऐतिहासिक रूप से, लाभांश भुगतान का औसत शेयर बाजार के कुल रिटर्न का लगभग 3-4% रहा है।

इसके अलावा, लाभांश आय आपके निवेश पोर्टफोलियो में विविधता लाने में मदद कर सकती है।

यील्ड (बाएं)

जैसा कि आप टेबल से देख सकते हैं, यील्ड जितनी अधिक होगी, उतना ही कम मासिक लाभांश आय अर्जित करने के लिए आपको निवेश करने की आवश्यकता होगी। हालांकि, यह ध्यान रखना महत्वपूर्ण है कि उच्चतर पैदावार अक्सर उच्च जोखिम के साथ आती है और लंबी अवधि में टिकाऊ नहीं हो सकती है।

निष्कर्ष

लाभांश आय निवेशकों के लिए आय का एक मूल्यवान स्रोत हो सकता है, लेकिन इससे जुड़े जोखिमों और कमियों को समझना महत्वपूर्ण है। इन जोखिमों को कम करने के लिए विविधीकरण और दीर्घकालिक मानसिकता महत्वपूर्ण हैं।

यील्ड (बाएं)

आरईआईटी

ए

आरईआईटी

, या रियल एस्टेट निवेश ट्रस्ट, एक प्रकार का निवेश है जो अनुमति देता है आपको

रियल एस्टेट संपत्तियों के स्वामित्व और संचालन में निवेश करना है। आरईआईटी लाभांश आय अर्जित करने का एक शानदार तरीका हो सकता है, क्योंकि लाभांश के रूप में शेयरधारकों को अपनी कमाई का कम से कम 90 प्रतिशत भुगतान करने के लिए कानून द्वारा कई आरईआईटी की आवश्यकता होती है। आरईआईटी के दो मुख्य प्रकार हैं:

इक्विटी आरईआईटी

- – इक्विटी आरईआईटी कार्यालय भवन, शॉपिंग सेंटर और अपार्टमेंट जैसी आय-उत्पादक अचल संपत्ति संपत्तियों का स्वामित्व और संचालन करते हैं।

- बंधक आरईआईटी

– बंधक आरईआईटी बंधक और अन्य ऋणों के माध्यम से आय-उत्पादक अचल संपत्ति संपत्तियों के लिए वित्तपोषण प्रदान करते हैं।

- बीडीसी

एक व्यवसाय विकास कंपनी, या बीडीसी, एक प्रकार की निवेश कंपनी है जो छोटे और मध्यम आकार के व्यवसायों में निवेश करती है। लाभांश के रूप में शेयरधारकों को अपनी कमाई का कम से कम 90 प्रतिशत भुगतान करने के लिए बीडीसी को कानून की आवश्यकता होती है।

बीडीसी स्टॉक के समान सेटअप से लाभांश आय अर्जित करने का एक शानदार तरीका हो सकता है, और आमतौर पर उच्च लाभांश उपज हो सकती है। हालांकि, बीडीसी भी उच्च जोखिम वाले निवेश हैं, क्योंकि वे उन व्यवसायों के समान जोखिमों के अधीन हैं जिनमें वे निवेश करते हैं। नतीजतन, वे उच्च

अस्थिरता

रखते हैं क्योंकि वे बड़े पैमाने पर सबप्राइम ऋणदाता हैं।

मास्टर लिमिटेड पार्टनरशिप, या एमएलपी, एक प्रकार की पार्टनरशिप है जिसका सार्वजनिक रूप से स्टॉक एक्सचेंज में कारोबार होता है।

एमएलपी आमतौर पर पूंजी जुटाने के साधन के रूप में ऊर्जा और प्राकृतिक संसाधन कंपनियों द्वारा उपयोग किए जाते हैं। वे कानूनी रूप से अपनी कमाई का कम से कम 90 प्रतिशत शेयरधारकों को लाभांश के रूप में वितरित करने के लिए बाध्य हैं।

जबकि एमएलपी लाभांश आय का एक उत्कृष्ट स्रोत हो सकता है, वे उच्च जोखिम वाले निवेश भी हैं।

सामान्य स्टॉक

कई पारंपरिक स्टॉक लाभांश का भुगतान करते हैं। जब आप सामान्य स्टॉक खरीदते हैं, तो आप निदेशक मंडल का चुनाव करने के लिए मतदान के अधिकार के साथ कंपनी के आंशिक मालिक बन जाते हैं।

हालांकि सामान्य स्टॉक पर लाभांश भुगतान की गारंटी नहीं है, कई कंपनियां तिमाही आधार पर अपने शेयरधारकों को लाभांश का भुगतान करती हैं।

पसंदीदा स्टॉक

पसंदीदा स्टॉक एक प्रकार का स्टॉक है जो परिसमापन की स्थिति में शेयरधारकों को आम स्टॉकहोल्डर्स पर प्राथमिकता देता है। पसंदीदा स्टॉकहोल्डर्स भी आम तौर पर आम स्टॉकहोल्डर्स से पहले लाभांश भुगतान प्राप्त करते हैं। पसंदीदा स्टॉक पर लाभांश आमतौर पर त्रैमासिक भुगतान किया जाता है, लेकिन कंपनी के आधार पर आवृत्ति भिन्न हो सकती है।

ईटीएफ

कई एक्सचेंज-ट्रेडेड फंड (ईटीएफ), जिनमें एसपीवाई जैसे लोकप्रिय सूचकांक शामिल हैं, लाभांश प्रदान करते हैं। लाभांश-केंद्रित म्युचुअल फंड और ईटीएफ भी हैं, हालांकि उनकी फीस अधिक है।

डिविडेंड फाइनेंस

डिविडेंड फाइनेंस आपके निवेश पोर्टफोलियो को फंड करने में मदद करने के लिए डिविडेंड आय का उपयोग करने का अभ्यास है।

डिविडेंड फ़ाइनेंस आपके अपने सभी धन का उपयोग किए बिना एक विविध निवेश पोर्टफोलियो बनाने का एक शानदार तरीका हो सकता है।

लाभांश निवेश करते समय, लाभांश वित्तपोषण विकल्पों पर विचार करना महत्वपूर्ण है। एक विकल्प लाभांश पुनर्निवेश योजना या DRIP का उपयोग करना है। DRIP आपको अपने लाभांश भुगतानों को कंपनी के स्टॉक में वापस निवेश करने की अनुमति देता है, जिससे आप समय के साथ अतिरिक्त शेयर खरीद सकते हैं।

लाभांश वित्तपोषण के लिए एक अन्य विकल्प लाभांश एक्सचेंज-ट्रेडेड फंड, या ईटीएफ का उपयोग करना है। एक लाभांश ईटीएफ आपको विभिन्न प्रकार की कंपनियों के संपर्क में प्रदान करने वाले लाभांश-भुगतान वाले शेयरों की एक टोकरी में निवेश करने की अनुमति देता है।

कवरेज अनुपात की व्याख्या

जब लाभांश निवेश की बात आती है तो कवरेज अनुपात सबसे महत्वपूर्ण वित्तीय मेट्रिक्स में से एक है। यह लाभांश भुगतान अनुपात से संबंधित है, जो कंपनी की कमाई का प्रतिशत है जो लाभांश में भुगतान किया जाता है।

भुगतान अनुपात

= प्रति शेयर लाभांश ÷ प्रति शेयर आय (ईपीएस)

कवरेज अनुपात एक समान मीट्रिक है, लेकिन यह कंपनी के नकदी प्रवाह के प्रतिशत को देखता है जिसका भुगतान लाभांश में किया जाता है .

नकद प्रवाह कवरेज अनुपात लाभांश निवेश करते समय उपयोग करने के लिए अधिक सटीक मीट्रिक है क्योंकि यह कंपनी के पूंजीगत व्यय को ध्यान में रखता है।

किसी कंपनी की आय अधिक हो सकती है लेकिन उसके कैपेक्स या कार्यशील पूंजी के कारण कम

नकदी प्रवाह

हो सकता है, जो उसके लाभांश को कम टिकाऊ बना देगा। आदर्श रूप से, आप 1.5 से ऊपर लाभांश कवरेज अनुपात वाली कंपनियों की तलाश करना चाहते हैं।

इसका मतलब यह है कि कंपनी के पास अपने लाभांश भुगतान और फिर कुछ को कवर करने के लिए पर्याप्त नकदी प्रवाह है।

यदि कोई कंपनी लाभांश का भुगतान कर रही है और उसके पास अतिरिक्त नकदी बची है, तो शेयरधारकों को लंबे समय में स्टॉक में कुछ पूंजीगत प्रशंसा का आनंद मिल सकता है, इसके विपरीत एक कंपनी जो सब कुछ चुका रही है और संभवतः एक हो सकती है समय के साथ फ्लैट स्टॉक।

यदि किसी कंपनी की आय उसके लाभांश भुगतान के करीब है, तो इसे एक जोखिम माना जा सकता है। यदि आय (या अधिक सटीक, परिचालन या समग्र नकदी प्रवाह) लाभांश को कवर नहीं करती है, तो कंपनी को इसके नकद भंडार, ऋण जारी करें,

इक्विटी

जारी करें, या लाभांश में कटौती करें।

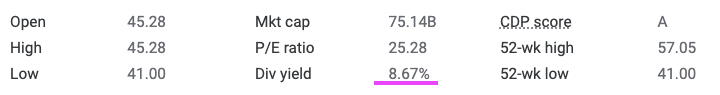

डिविडेंड यील्ड पर अधिक जोर न दें

पहले डिविडेंड यील्ड को देखने की प्रवृत्ति होती है, लेकिन यह सबसे महत्वपूर्ण कारक नहीं है। डिविडेंड यील्ड केवल शेयर की कीमत से विभाजित प्रति शेयर डिविडेंड है।

उदाहरण के लिए, यदि किसी कंपनी के पास $1 प्रति शेयर का लाभांश है और शेयर की कीमत $100 है, तो लाभांश उपज 1 प्रतिशत होगी। यदि शेयर की कीमत $200 हो जाती है, तो लाभांश उपज 0.5 प्रतिशत होगी।

स्टॉक की कीमत के आधार पर डिविडेंड यील्ड ऊपर या नीचे जा सकता है, लेकिन इसका मतलब यह नहीं है कि डिविडेंड खुद ऊपर या नीचे जा रहा है या स्टॉक बेहतर या खराब है। संकेत है कि बाजार स्टॉक पर मंदी का है और भविष्य में लाभांश में कटौती की उम्मीद करता है। इसलिए, आपको कोई भी निवेश निर्णय लेने से पहले हमेशा लाभांश कवरेज अनुपात को देखना चाहिए।

तो आप केवल उच्च लाभांश वाले सस्ते शेयरों पर ध्यान केंद्रित नहीं करना चाहते हैं।

और यह भी सुनिश्चित करें कि आपको जो डेटा मिल रहा है वह सटीक है। लाभांश भुगतान हर समय बदलते रहते हैं, इसलिए कुछ वेबसाइटों (या सीधे Google खोज परिणामों में प्रदर्शित डेटा) की जानकारी पुरानी हो सकती है। आपके द्वारा देखी जाने वाली किसी भी जानकारी को हमेशा क्रॉस-चेक करें।

डिविडेंड पेआउट और यील्ड मेट्रिक्स

ब्रोकर्स

खाते की शेष राशि को स्थिर रखने के लिए अक्सर ग्राहक के खाते में देय लाभांश जोड़ते हैं। देय लाभांश प्रति शेयर लाभांश को स्वामित्व वाले शेयरों की संख्या से गुणा किया जाता है। उदाहरण के लिए, यदि किसी कंपनी का लाभांश $1 प्रति शेयर है और आपके पास 100 शेयर हैं, तो देय लाभांश $100 होगा। यह लाभांश आपको लाभांश भुगतान की तारीख को दिया जाएगा।

डिविडेंड स्टॉक्स पर औसत रिटर्न

औसत डिविडेंड स्टॉक सबसे हाल के डेटा बिंदुओं के अनुसार 2.9 प्रतिशत प्राप्त हुआ।

क्या होगा यदि मैं पहले ही सेवानिवृत्त हो चुका हूँ?

यदि आप पहले ही सेवानिवृत्त हो चुके हैं, तो आपको किसी युवा की तरह दशकों से चक्रवृद्धि रिटर्न का लाभ नहीं मिलेगा।

इस मामले में, सेवानिवृत्त निवेशकों के लिए जो अपने लाभांश और निवेश से जीना चाहते हैं, वे अपने पोर्टफोलियो की उपज

बढ़ाना चाहते हैं।

उसी समय, उपज पर अधिक जोर न दें। उच्च लाभांश प्रतिफल वाले कुछ शेयरों और निवेशों ने हाल ही में अपने भाग्य को बदलते देखा है और उनके लाभांश में कटौती की संभावना हो सकती है। अथवा मूलधन का क्षय होने की संभावना हो सकती है।

स्टॉक और बॉन्ड के बाहर अन्य प्रकार के निवेश के लिए, हमारे पास यहां स्थित अद्वितीय निवेश पर एक लेख है।

लाभांश आयकर लाभांश आय का कराधान क्षेत्राधिकारों के बीच भिन्न होता है। हालांकि, लाभांश आम तौर पर आयकर के अधीन होते हैं। यूके में, उदाहरण के लिए, इसका मतलब है कि निवेशक व्यक्तिगत भत्ता (2022/2023 में £ 12,750), साथ ही £ 2,000 व्यक्तिगत लाभांश भत्ता का उपयोग कर सकते हैं। इसके बाद, प्रासंगिक आयकर ब्रैकेट के अनुसार मुनाफे पर शुल्क लगाया जाता है।

वार्षिक लाभांश आयकर कैलकुलेटर भी मुफ्त में ऑनलाइन पाया जा सकता है। ये अनुमानक आपके कराधान भत्ता को ध्यान में रखते हुए, कर विवरणों का मसौदा तैयार करने में मदद कर सकते हैं। यह भी विचार करने योग्य है कि यूके और कनाडा से लेकर ऑस्ट्रेलिया, हांगकांग, मलेशिया और भारत तक अलग-अलग देशों में कराधान नियम अलग-अलग हैं।

वैकल्पिक रूप से, निवेशक मार्गदर्शन के लिए स्थानीय एकाउंटेंट से परामर्श कर सकते हैं। लेखाकार ‘क्या मुझे लाभांश आय पर कर का भुगतान और रिपोर्ट करने की आवश्यकता है?’ और ‘कितना लाभांश आय कर मुक्त है?’ जैसे प्रश्नों का उत्तर दे सकते हैं।

वे लेखांकन और जर्नल प्रविष्टि आवश्यकताओं, कटौतियों और प्रासंगिक छूट सीमाओं, अग्रिम कर, विदेशी लाभांश आय (अनिवासी) के लिए दरों और अन्य के माध्यम से भी काम कर सकते हैं।

नोट, कॉर्पोरेशन टैक्स और कैश फ्लो स्टेटमेंट और बैलेंस शीट पर इसके प्रभाव को अलग तरह से माना जा सकता है। डिविडेंड इनकम से जुड़े नए टैक्स नियमों पर भी नजर रखें।

लाभांश आय पर अंतिम विचार लाभांश आय निष्क्रिय आय अर्जित करने और एक विविध निवेश पोर्टफोलियो बनाने का एक शानदार तरीका हो सकता है। लाभांश स्टॉक चुनते समय, कंपनी के लाभांश इतिहास और इसकी वर्तमान लाभांश उपज पर विचार करना महत्वपूर्ण है। आरईआईटी, बीडीसी और एमएलपी लाभांश आय के महान स्रोत हो सकते हैं, लेकिन वे उच्च जोखिम वाले निवेश भी हैं। सामान्य स्टॉक और पसंदीदा स्टॉक दो अन्य प्रकार के लाभांश-भुगतान वाले निवेश हैं।

डिविडेंड स्टॉक में निवेश शुरू करने के लिए टॉप रेटेड ब्रोकरों की हमारी

सूची

का उपयोग करें।

अक्सर पूछे जाने वाले प्रश्न

शेयरधारकों को नकद या स्टॉक के वितरण को क्या कहा जाता है?

इन्हें लाभांश कहते हैं।

डिविडेंड यील्ड क्या है?

डिविडेंड यील्ड डिविडेंड रेट को मौजूदा शेयर की कीमत से भाग देने पर मिलती है।

लाभांश आय क्या है?

लाभांश आय उन कंपनियों द्वारा शेयरधारकों को किया जाने वाला भुगतान है जिसमें उन्होंने निवेश किया है।

जब आप किसी कंपनी में स्टॉक के शेयर खरीदते हैं, तो आप शेयरधारक बन जाते हैं। अगर कंपनी लाभांश का भुगतान करती है, तो आप अपने शेयरों की संख्या के आधार पर लाभांश भुगतान प्राप्त करेंगे। लाभांश भुगतान की गारंटी नहीं है, लेकिन कई कंपनियां अपने शेयरधारकों को नकद वापस वितरित करने के तरीके के रूप में लाभांश का भुगतान करती हैं।

लाभांश आमतौर पर त्रैमासिक भुगतान किया जाता है, लेकिन कंपनी के आधार पर उन्हें कम या ज्यादा बार भुगतान किया जा सकता है। लाभांश आय आपके निवेश पोर्टफोलियो पर अतिरिक्त आय अर्जित करने का एक शानदार तरीका हो सकता है। फिर भी यह याद रखना महत्वपूर्ण है कि लाभांश भुगतान की गारंटी नहीं है और उन्हें कंपनी द्वारा किसी भी समय पूरी तरह से कम या समाप्त किया जा सकता है। उदाहरण के लिए, बर्कशायर हैथवे जैसे बड़े नाम लाभांश आय का भुगतान नहीं करते हैं (हालांकि वॉरेन बफेट नियमित रूप से लाभांश में बड़ी राशि एकत्र करते हैं)।

लाभांश आय के लिए किसी कंपनी में निवेश करने से पहले मुझे किन कारकों पर विचार करना चाहिए?

डिविडेंड स्टॉक पर विचार करते समय, आपको कुछ प्रमुख कारकों पर ध्यान देना चाहिए:

डिविडेंड यील्ड

– यह प्रति शेयर डिविडेंड को स्टॉक की कीमत से विभाजित किया जाता है। एक उच्च लाभांश उपज का मतलब आमतौर पर आपके निवेश पर बेहतर रिटर्न होता है।

- लाभांश कवरेज अनुपात – यह कंपनी के नकदी प्रवाह का प्रतिशत है जिसका भुगतान लाभांश में किया जाता है।

आप 1.5 से अधिक लाभांश कवरेज अनुपात वाली कंपनियों की तलाश करना चाहते हैं, जिसका अर्थ है कि उनके पास अपने लाभांश भुगतान को कवर करने के लिए पर्याप्त नकदी प्रवाह है और फिर कुछ।

डिविडेंड यील्ड पर बहुत अधिक जोर न दें

– जब किसी भी निवेश की बात आती है तो डिविडेंड यील्ड सबसे महत्वपूर्ण कारक नहीं होता है। एक उच्च लाभांश उपज यह संकेत दे सकता है कि स्टॉक हाल ही में अपने भाग्य में बदलाव के कारण गिर गया है और भविष्य में लाभांश में कटौती की संभावना है।

कोई भी निवेश निर्णय लेने से पहले हमेशा लाभांश कवरेज अनुपात देखें।

डिविडेंड निवेश से जुड़े कुछ जोखिम क्या हैं?

लाभांश शेयरों में निवेश करते समय विचार करने के लिए कुछ जोखिम हैं:

लाभांश किसी भी समय काटा या समाप्त किया जा सकता है

– लाभांश भुगतान की गारंटी नहीं है और हो सकता है कंपनी द्वारा किसी भी समय बदल दिया गया।

- आपका निवेश मूल्य खो सकता है – सभी निवेशों की तरह, हमेशा यह जोखिम होता है कि आपका निवेश मूल्य खो देगा। डिविडेंड यील्ड से कोई फर्क नहीं पड़ता, स्टॉक हमेशा इससे ज्यादा गिर सकता है।

- आपको अपना लाभांश प्राप्त नहीं हो सकता है – यदि कोई कंपनी वित्तीय संकट में पड़ जाती है या दिवालिया हो जाती है, तो शेयरधारकों को उनके लाभांश भुगतान प्राप्त नहीं हो सकते हैं।

- लाभांश पर कर लगाया जाता है – लाभांश भुगतान आयकर के अधीन हैं।

लाभांश निवेश के कुछ लाभ क्या हैं?

लाभांश शेयरों में निवेश करते समय विचार करने के लिए कुछ लाभ हैं:

लाभांश भुगतान आपको आय का स्रोत प्रदान कर सकते हैं

– लाभांश भुगतान आपको अतिरिक्त आय प्रदान कर सकते हैं , जो मददगार हो सकता है यदि आप सेवानिवृत्त हैं या अन्यथा

- डिविडेंड

- जीने की उम्मीद कर रहे हैं। लाभांश शेयर की कीमत की अस्थिरता को ऑफसेट करने में मदद कर सकता है – यदि शेयर बाजार अस्थिर है, तो लाभांश भुगतान आपके निवेश पोर्टफोलियो में आपके द्वारा अनुभव किए जा सकने वाले कुछ नुकसानों को ऑफसेट करने में मदद कर सकता है।

- लाभांश भुगतान समय के साथ बढ़ सकता है – यदि कोई कंपनी अच्छा कर रही है, तो लाभांश भुगतान समय के साथ बढ़ सकता है।

यह आपको आपके निवेश पर अच्छा प्रतिफल प्रदान कर सकता है।

जैसे-जैसे कंपनी की कमाई बढ़ती है, वैसे-वैसे आपका लाभांश भी बढ़ना चाहिए।

इसके अलावा, केवल आपके लाभांश को फिर से निवेश करने से आपके पोर्टफोलियो और आय में वृद्धि करने में मदद मिलेगी।

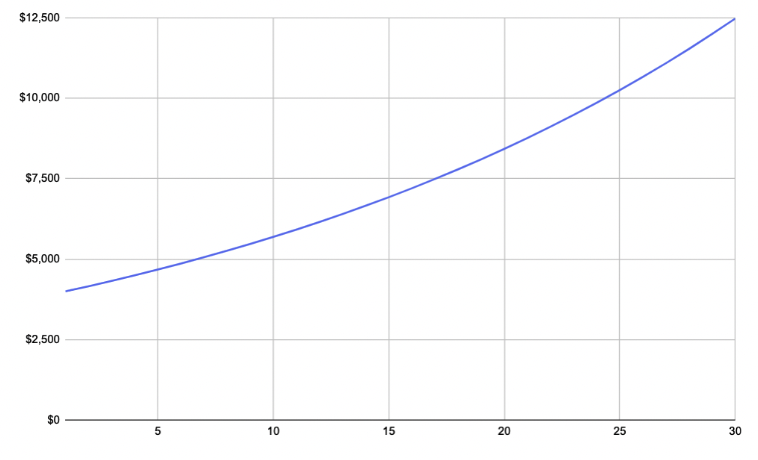

उदाहरण के लिए, मान लें कि आप $100k से शुरुआत करते हैं और एक ऐसे स्टॉक में निवेश करते हैं जो आपको हर साल 4 प्रतिशत लाभांश प्रदान करता है।

और यदि आप कोई पूंजीगत वृद्धि नहीं मानते हैं, यदि आप उस लाभांश को 30 वर्षों में लगातार पुनर्निवेश करते हैं, तो अंततः आपके पास एक ऐसा निवेश होगा जो प्रति वर्ष लगभग $12,500, या आपके मूल निवेश का लगभग 12.5 प्रतिशत खर्च करता है।

लाभांश का पुनर्निवेश

किया जा सकता है – कई कंपनियां लाभांश पुनर्निवेश योजनाओं की पेशकश करती हैं, जो आपको कंपनी में स्टॉक के अतिरिक्त शेयर खरीदने के लिए अपने लाभांश भुगतान का उपयोग करने की अनुमति देती हैं। इससे आपको समय के साथ अपना निवेश बढ़ाने में मदद मिल सकती है।

पुनर्निवेश लाभांश ग्राफ

इस प्रश्न का कोई एक आकार-फिट-सभी उत्तर नहीं है।

एक अच्छा लाभांश उपज आपके निवेश लक्ष्यों और उद्देश्यों पर निर्भर करेगा।

आम तौर पर, 3 प्रतिशत या अधिक की लाभांश उपज को एक अच्छी लाभांश उपज माना जाता है।

विशेष रूप से लोकप्रिय फर्म, स्टॉक और फंड जो लाभांश आय प्रदान करते हैं, उनमें कोलंबिया, बीएमओ, सीआईबीसी, फिडेलिटी, फ्रैंकलिन, यूरोपैक, इंवेस्को और मैडिसन शामिल हैं। आप संबंधित फंड के लिए औसत डिविडेंड इनकम यील्ड लुकअप ऑनलाइन कर सकते हैं। आप मासिक डिविडेंड आय के लिए सर्वश्रेष्ठ सर्वश्रेष्ठ अंतर्राष्ट्रीय म्युचुअल फंड की सूची के लिए Google को भी आज़मा सकते हैं। आपका ऑनलाइन ब्रोकर वॉचलिस्ट भी प्रदान कर सकता है।

एक अच्छा लाभांश कवरेज अनुपात क्या है?

अंगूठे के एक सामान्य नियम के रूप में, आप 1.5 से ऊपर लाभांश कवरेज अनुपात वाली कंपनियों की तलाश करना चाहते हैं। इसका मतलब यह है कि कंपनी के पास अपने लाभांश भुगतान और फिर कुछ को कवर करने के लिए पर्याप्त नकदी प्रवाह है।

सर्वश्रेष्ठ डिविडेंड स्टॉक्स में से कुछ क्या हैं?

यहां कई बेहतरीन डिविडेंड स्टॉक हैं।

हम एकमुश्त सिफारिशें नहीं देंगे, लेकिन हम

डिविडेंड अरिस्टोक्रेट्स

,

डिविडेंड किंग्स

, और डिविडेंड चैंपियंस जैसी सूचियों को देखने के लिए प्रोत्साहित करते हैं। ये उन कंपनियों की सूचियां हैं जिन्होंने लगातार कई वर्षों तक अपने लाभांश भुगतान में वृद्धि की है और इन्हें कुछ बेहतरीन लाभांश शेयरों में से एक माना जाता है।

क्या सभी स्टॉक लाभांश का भुगतान करते हैं?

नहीं, सभी स्टॉक लाभांश का भुगतान नहीं करते हैं। कई कंपनियां शेयरधारकों को लाभांश का भुगतान करने के बजाय अपने मुनाफे को व्यापार में वापस लाने का विकल्प चुनती हैं।

कंपनियां लाभांश का भुगतान क्यों करती हैं?

कंपनियां कई कारणों से लाभांश का भुगतान कर सकती हैं। कई कंपनियां शेयरधारकों को पैसा लौटाने के तरीके के रूप में लाभांश का भुगतान करना चुनती हैं। अन्य स्टॉक मूल्य अस्थिरता को ऑफसेट करने या आकर्षित करने और बनाए रखने के तरीके के रूप में ऐसा कर सकते हैं। निवेशक। जब कोई कंपनी अपेक्षाकृत परिपक्व और स्थिर होती है, तो यह अक्सर अपने शेयरधारकों को पैसा लौटाने का सबसे कारगर तरीका होता है।

इस कारण से, हम बहुत कम ही युवा कंपनियों को लाभांश जारी करते हुए देखते हैं (कुछ अपने शेयरधारक आधार को कुछ हद तक विविधता लाने के लिए मामूली लाभांश जारी करते हैं), लेकिन यह पुराने व्यवसायों में आम है।

लाभांश पुनर्निवेश योजनाएं क्या हैं?

डिविडेंड रीइनवेस्टमेंट प्लान (DRIP) कुछ कंपनियों द्वारा पेश किए जाने वाले प्रोग्राम हैं जो आपको कंपनी में स्टॉक के अतिरिक्त शेयर खरीदने के लिए अपने डिविडेंड भुगतान का उपयोग करने की अनुमति देते हैं। इससे आपको समय के साथ अपना निवेश बढ़ाने में मदद मिल सकती है। तदनुसार, DRIP के तहत नकद या अतिरिक्त स्टॉक के रूप में लाभांश का भुगतान किया जा सकता है।

लाभांश भुगतान पर कर कैसे लगाया जाता है?

लाभांश भुगतान आयकर के अधीन हैं। सटीक कर दर आपकी व्यक्तिगत कर स्थिति पर निर्भर करेगी।

क्या मुझे लाभांश भुगतान प्राप्त करने के लिए ढेर सारे शेयरों के स्वामी होने की आवश्यकता है?

नहीं, लाभांश भुगतान प्राप्त करने के लिए आपको बहुत सारे शेयरों के मालिक होने की आवश्यकता नहीं है।

हालांकि, आपके पास जितने अधिक शेयर होंगे, आपका लाभांश भुगतान उतना ही अधिक होगा।

डिविडेंड स्टॉक की कीमत एक्स-डिविडेंड डेट पर क्यों गिरती है?

लाभांश का भुगतान कंपनी के नकद शेष से किया जाता है। जब लाभांश उपज घोषित किया जाता है, उदाहरण के लिए, रियल्टी कंपनी की नकद शेष राशि, लाभांश की राशि से गिर जाती है। यह अक्सर शेयर की कीमत और आय का कारण बनता है पूर्व लाभांश तिथि (वह तिथि जिस पर लाभांश का भुगतान किया जाता है) पर पड़ना।

कितनी बार लाभांश का भुगतान किया जाता है?

लाभांश आमतौर पर त्रैमासिक रूप से भुगतान किया जाता है, लेकिन कुछ कंपनियां उन्हें कम या ज्यादा बार भुगतान कर सकती हैं।

डिविडेंड अरिस्टोक्रेट क्या है?

डिविडेंड एरिस्टोक्रेट वह कंपनी है जिसने कम से कम लगातार 25 वर्षों तक अपने डिविडेंड भुगतान में वृद्धि की है।

डिविडेंड एरिस्टोक्रेट्स को कुछ बेहतरीन डिविडेंड स्टॉक माना जाता है।

डिविडेंड किंग वह कंपनी है जिसने कम से कम लगातार 50 वर्षों तक अपने डिविडेंड भुगतान में वृद्धि की है।

डिविडेंड स्टॉक्स में निवेश करने के कुछ नकारात्मक पहलू क्या हैं?

डिविडेंड स्टॉक में इस अर्थ में कमियां हो सकती हैं कि वे कम प्रतिफल वाली अधिक परिपक्व कंपनियां हैं। कंपनी की वित्तीय स्थिति बिगड़ती है। अंत में, बाजार में गिरावट के दौरान लाभांश स्टॉक सुरक्षित प्रकार के निवेश (जैसे, बांड के कई रूप) की तुलना में अधिक अस्थिर हो सकते हैं।

क्या डिविडेंड निवेश करने लायक है?

लाभांश निवेश समय के साथ धन बनाने का एक शानदार तरीका हो सकता है।

हालांकि, यह जोखिम के बिना नहीं है।

डिविडेंड स्टॉक में निवेश करने से पहले, अपना शोध करना सुनिश्चित करें और इसमें शामिल जोखिमों को समझें।

विशेष लाभांश क्या हैं?

विशेष लाभांश वे लाभांश भुगतान होते हैं जो किसी कंपनी के नियमित लाभांश भुगतानों से अधिक होते हैं। वे अक्सर एकमुश्त भुगतान होते हैं और नियमित आधार पर भुगतान नहीं किए जाते हैं।

डिविडेंड और शेयर पुनर्खरीद में क्या अंतर है?

लाभांश एक कंपनी द्वारा अपने शेयरधारकों को अपने मुनाफे में से किए गए भुगतान हैं। शेयर पुनर्खरीद तब होती है जब कोई कंपनी शेयरधारकों से अपने शेयर वापस खरीदती है। लाभांश भुगतान और शेयर पुनर्खरीद दोनों ही शेयरधारकों को नकद लौटा सकते हैं। हालाँकि, लाभांश भुगतान आमतौर पर नियमित आधार पर (मासिक, त्रैमासिक, अर्ध-वार्षिक या वार्षिक) किए जाते हैं, जबकि शेयर पुनर्खरीद किसी भी समय की जा सकती है और अक्सर नियमित आधार पर नहीं की जाती है।

मैं डिविडेंड स्टॉक्स में निवेश कैसे शुरू कर सकता हूं?

डिविडेंड स्टॉक में निवेश शुरू करने का सबसे अच्छा तरीका है एक

ब्रोकरेज खाता

खोलना और अपनी रुचि के डिविडेंड स्टॉक के शेयर खरीदना शुरू करना।

कई ब्रोकरेज

कमीशन-मुक्त व्यापार

प्रदान करते हैं, इसलिए आप बिना किसी कमीशन का भुगतान किए लाभांश स्टॉक खरीद और बेच सकते हैं। वैकल्पिक रूप से, आप डिविडेंड स्टॉक म्यूचुअल फंड या ईटीएफ में निवेश कर सकते हैं। ये ऐसे फंड हैं जो डिविडेंड स्टॉक की एक टोकरी रखते हैं और कुछ ब्रोकरों पर कमीशन-मुक्त भी खरीदे जा सकते हैं।

सबसे सुरक्षित, सबसे स्थिर लाभांश स्टॉक क्या हैं?

आम तौर पर, आय के सबसे स्थिर रूप उन चीज़ों से संबंधित होते हैं जिनकी लोगों को हमेशा आवश्यकता होती है। लोगों को हमेशा भोजन, बुनियादी दवा, पानी, बिजली और जीवन के बुनियादी स्टेपल की जरूरत होती है। इस कारण से, कई लाभांश निवेशक लाभांश के लिए

उपभोक्ता स्टेपल

और

यूटिलिटी स्टॉक की तलाश करते हैं। और यह भी इसी कारण से है कि इन उद्योगों में कई डिविडेंड स्टॉक देखे जाते हैं। और क्यों कई व्यापारी और निवेशक कुछ लाभांश शेयरों को विश्वसनीय मूल्य के भंडार मानते हैं। संबंधित

डिविडेंड से कैसे गुजारा करें

- $500, $1,000, $5,000 कैसे बनाएं… प्रति माह डिविडेंड में