एक स्वैप एक प्रकार का डेरिवेटिव अनुबंध है जहां दो या दो से अधिक पार्टियां एक्सचेंज – या “स्वैप” – नकदी प्रवाह या देनदारियों को एक निर्दिष्ट अवधि में अनुबंध में शामिल करती हैं। जिस तरह से अनुबंध काम करते हैं, और जिस तरह से निवेशक उनसे पैसे कमाते हैं, वे अपेक्षाकृत जटिल होते हैं और खुदरा निवेशकों को रहस्यमय लग सकते हैं। हालांकि, संस्थागत निवेशकों के लिए स्वैप बड़ा व्यवसाय है, और डेरिवेटिव बाजार का एक महत्वपूर्ण हिस्सा है। 2020 में, अनुमानित मूल्य – सभी लंबी और छोटी स्थितियों का योग – पूरे स्वैप बाजार का $500 ट्रिलियन से अधिक होने का अनुमान लगाया गया था।

यह ट्यूटोरियल आपके स्वैप 101 के रूप में कार्य करेगा, जो आपको स्वैप के इतिहास की एक विस्तृत जानकारी देगा; विभिन्न प्रकार के अनुबंधों और उनकी विशिष्ट विशेषताओं के लिए एक गाइड; उपयोगी जानकारी, परिभाषाएँ और उदाहरण। इसमें यह सुझाव भी शामिल है कि कैसे व्यक्तिगत निवेशक अपनी ट्रेडिंग रणनीतियों को बढ़ावा देने के लिए स्वैप बाजार के ज्ञान का उपयोग कर सकते हैं।

उन खुदरा व्यापारियों के लिए जो डेरिवेटिव उपकरणों के साथ वित्तीय बाजारों पर अटकलें लगाना चाहते हैं, नीचे शीर्ष दलालों की हमारी सूची देखें।

स्वैप ट्रेडिंग बेसिक्स

सबसे पहले, उन सवालों का एक संक्षिप्त उत्तर जो नौसिखियों को भ्रमित कर सकते हैं: ट्रेडिंग फ्लोर पर “स्वैप” का क्या मतलब है, और वे फ्यूचर्स और ऑप्शंस जैसे अन्य डेरिवेटिव से कैसे भिन्न हैं?

एक स्वैप दो प्रतिपक्षों के बीच एक अनुबंध को संदर्भित करता है जो पूर्व-निर्दिष्ट शर्तों के अनुसार निर्धारित समय अवधि में वित्तीय साधनों, नकदी प्रवाह, भुगतान या देनदारियों का आदान-प्रदान करने के लिए सहमत होते हैं।

व्यावहारिक दृष्टि से, इसे दो प्रतिपक्षों के बीच सामान्य विनिमय तिथियों के साथ अग्रेषित अनुबंधों की एक श्रृंखला के रूप में देखा जा सकता है।

इस एक्सचेंज में अदला-बदली करने वाले नकदी प्रवाह या वित्तीय साधनों को “लेग” के रूप में जाना जाता है, और अक्सर इनमें से एक लेग का मान तय होता है जबकि दूसरा एक परिवर्तनीय राशि जैसे सूचकांक मूल्य या ब्याज दर पर सेट होता है . इसलिए, वायदा और विकल्प अनुबंधों के विपरीत, एक स्वैप में प्रत्येक पक्ष विविधता के लिए अपनी अंतर्निहित संपत्ति प्रदान करता है, और एक स्वैप व्यापार में आमतौर पर अनुबंध की अवधि में शुरुआत से या “प्रभावी तिथि” से भुगतान की एक श्रृंखला शामिल होती है। अंतिम या “समाप्ति तिथि” के लिए “निपटान दिनांक” की संख्या।

स्वैप अनुबंधों का एक लाभ यह है कि वे निवेशकों को ब्याज दर या बाजार का लाभ लेने की अनुमति देते हैं, अन्यथा उनकी पहुंच नहीं होती। अनुबंध भी निवेशकों को हेजिंग द्वारा जोखिम का प्रबंधन करने में मदद कर सकते हैं, या वे विभिन्न प्रकार की वित्तीय संपत्तियों के खिलाफ लंबी या छोटी स्थिति की सुविधा प्रदान कर सकते हैं।

स्वैप लगभग हमेशा बड़ी फर्मों और संस्थागत निवेशकों के लिए काउंटर (OTC) पर ट्रेड किए गए दर्जी अनुबंधों के रूप में बनाए जाते हैं, न कि किसी एक्सचेंज पर, और इस तरह खुदरा व्यापारियों के लिए व्यापक रूप से उपलब्ध नहीं होते हैं। हालाँकि, इसके कुछ अपवाद भी हैं, जिनकी चर्चा नीचे की जाएगी।

स्वैप का इतिहास

स्वैप व्यापार की उत्पत्ति 1970 के दशक में हुई, जब ब्रिटेन में काम करने वाली कंपनियां मुद्रा विनिमय पर ब्रिटिश उच्च कर दर से बचने के लिए विदेशों में समकक्षों के साथ समझौते स्थापित करती थीं। ब्रिटिश पाउंड स्टर्लिंग।

प्रतिपक्ष अपने-अपने देशों में ऋण स्थापित करेंगे और उन्हें अदला-बदली करेंगे, जिससे प्रत्येक पक्ष को मुद्रा विनिमय को लागू किए बिना और उस पर कर का भुगतान किए बिना दूसरे की मुद्रा तक पहुंच की अनुमति मिलेगी।

यह आधुनिक मुद्रा स्वैप के लिए प्रोटोटाइप था, हालांकि पहला औपचारिक स्वैप समझौता 1981 तक प्रकट नहीं होगा।

1981 विश्व बैंक-आईबीएम स्वैप

जब विश्व बैंक ने विनिमय के लिए एक अनुबंध किया आईबीएम द्वारा उधार लिए गए डॉयचे मार्क और स्विस फ्रैंक के साथ अमेरिकी डॉलर की अपनी आपूर्ति, दुनिया का पहला औपचारिक स्वैप समझौता अस्तित्व में आया।

स्वैप ट्रेडिंग की आवश्यकता इसलिए पड़ी क्योंकि विश्व बैंक के ग्राहकों के बीच स्विस फ़्रैंक और ड्यूश चिह्नों की अत्यधिक मांग थी, जिसे बैंक स्विस और जर्मन सरकारों द्वारा उधार लेने की सीमा के कारण आपूर्ति करने में असमर्थ था। सॉलोमन ब्रदर्स एक समाधान के साथ आए: विश्व बैंक आईबीएम के साथ अपने उधार यूएसडी को “स्वैप” कर सकता है, जिसके पास पहले से ही स्विस और जर्मन मुद्रा की एक बड़ी राशि थी, लेकिन वह अपने यूएसडी होल्डिंग्स को बढ़ाना चाह रहा था।

इस वित्तीय नवोन्मेष ने विश्व बैंक को उधार लेने की सीमा को दरकिनार करने और स्विस फ़्रैंक और डॉयचे मार्क तक पहुंचने की अनुमति दी, जबकि आईबीएम को अनुकूल विनिमय दर पर आवश्यक यूएसडी आपूर्ति भी प्रदान की।

1981 के विश्व बैंक-आईबीएम स्वैप ने नकदी प्रवाह या देनदारियों के आदान-प्रदान के लिए निर्मित कई नवीन वित्तीय साधनों का मार्ग प्रशस्त किया, जिसकी चर्चा हम अपने अगले भाग में करेंगे।

स्वैप का उपयोग कौन करता है?

कई देशों की सरकारें फ्लोटिंग ब्याज दरों और विदेशी मुद्रा जोखिमों से जुड़े जोखिमों को प्रबंधित करने में सहायता के लिए स्वैप का उपयोग करती हैं।

कुछ कंपनियां अपनी खुद की ब्याज दर और मनी-मार्केट एक्सपोजर या अपने भविष्य के राजस्व प्रवाह को हेज करने के लिए स्वैप का उपयोग करती हैं।

यहां तक कि कुछ व्यक्तियों और छोटी फर्मों को हेजिंग या अटकलों के लिए उपयोगी उपकरण होने के लिए स्वैप मिल सकते हैं।

स्वैप के प्रकार

जैसा कि हमने देखा है, मूल रूप से स्वैप अनुबंधों ने विदेशी मुद्राओं तक पहुंच प्रदान की और प्रतिपक्षों को प्रतिबंधात्मक करों को प्राप्त करने की अनुमति दी।

1981 से, इसी तरह के मॉडल विभिन्न उद्देश्यों के लिए बनाए गए हैं, जो स्वैप को वित्तीय साधनों की एक अत्यंत विविध श्रेणी बनाते हैं।

- विदेशी मुद्रा स्वैप

- कुल रिटर्न स्वैप

- क्रेडिट डिफॉल्ट स्वैप

- ब्याज दर स्वैप

- कमोडिटी स्वैप

- करेंसी स्वैप

- इक्विटी स्वैप

- मुद्रास्फीति स्वैप

- वॉल्यूम स्वैप बनाम वार स्वैप

ब्याज दर स्वैप

एक सामान्य प्रकार का स्वैप एक ब्याज दर स्वैप (आईआरएस) है, जो ब्याज भुगतान दायित्वों से निपटने वाले स्वैप को संदर्भित करता है या रसीदें।

इनमें एक या अधिक बेंचमार्क ब्याज दरों के आधार पर सहमत समय अवधि में नकदी प्रवाह की धारा का आदान-प्रदान करने वाले दो प्रतिपक्ष शामिल होते हैं। शास्त्रीय रूप से, इसका मतलब लिबोर (लंदन इंटरबैंक की पेशकश की दर), यूरिबोर (यूरो इंटरबैंक की पेशकश की दर), या टीबीए – लिबोर (द ब्रोकर्स की पेशकश की दर) जैसे दर बेंचमार्क है।

अब जबकि धांधली घोटालों की एक श्रृंखला के कारण लिबोर को बाहर किया जा रहा है, उनके स्थान पर अन्य ब्याज दर बेंचमार्क स्थापित किए गए हैं, जैसे SOFR।

वे आम तौर पर एक सहमत सूत्र द्वारा निर्धारित किसी बिंदु पर ‘टर्मिनेशन पेमेंट’ या ‘टर्मिनेशन वैल्यू’ नामक अंतिम नकदी प्रवाह के आदान-प्रदान को शामिल करते हैं, जो बॉन्ड के लिए अंतिम मूल भुगतान के अनुरूप होता है।

उदाहरण के लिए, लिबोर पर आधारित स्वैप यह निर्धारित कर सकता है कि यदि एक पक्ष दूसरे के साथ परिवर्तनीय दरों की अदला-बदली करता है और यह भविष्य में उनके साथ तय करने के लिए वापस स्वैप करता है, तो उन्हें मूल स्वैप या प्रचलित बाजार दरों के समान दर पर वापस स्वैप करना होगा। .

इन उत्पादों का उपयोग हेजिंग उद्देश्यों के लिए किया जा सकता है, जैसे कि जब कंपनियां ब्याज दरों में किसी महत्वपूर्ण वृद्धि या गिरावट से खुद को बचाते हुए विभिन्न अवधियों में उधार लेने के लिए ब्याज दरों में लॉक करने के लिए स्वैप का उपयोग करती हैं।

एक अन्य महत्वपूर्ण अंतर यह है कि ब्याज दर स्वैप दो प्रतिपक्षों के बीच नकद प्रवाह का आदान-प्रदान करने के लिए एक समझौता है जो एक अनुमानित मूल राशि और एक सहमत ब्याज दर या दरों पर एकल मुद्रा में अंकित है।

जो दो अलग-अलग मुद्राओं में अंकित हैं – यानी, एक क्रॉस-करेंसी ब्याज दर स्वैप – को आमतौर पर क्वांटो स्वैप कहा जाता है।

ब्याज दर स्वैप से संबंधित नकदी प्रवाह में सहमत अंतराल पर आवधिक ब्याज भुगतान शामिल हो सकते हैं, जैसे तिमाही, अर्ध-वार्षिक, या वार्षिक।

लेकिन शब्द ‘ब्याज दर स्वैप’ स्वैप का भी उल्लेख कर सकता है जहां केवल एक ही अंतिम मूल्य का आदान-प्रदान होता है, जिसे अक्सर ‘एक्रीटिंग स्वैप’ के रूप में संदर्भित किया जाता है।

कई कैश फ्लो एक्सचेंजों वाले स्वैप को प्रिंसिपल रीपेमेंट लेग वाले और बिना वाले वाले में विभाजित किया जा सकता है।

बाद वाले स्वैप में या तो परिपक्वता पर कोई अंतिम भुगतान नहीं हो सकता है (एक ‘बुलेटिंग स्वैप’) या अंत में एक ‘बैलून भुगतान’ शामिल हो सकता है – आमतौर पर इसकी गणना की जाती है ताकि यह सुनिश्चित किया जा सके कि इसका वर्तमान मूल्य इसके बराबर है मूल कल्पित मूल राशि।

मूलधन और ब्याज दोनों को शामिल करने वाले स्वैप का एक उदाहरण लिबोर पर आधारित स्वैप होगा जहां एक पार्टी दूसरे के साथ परिवर्तनीय दरों को स्वैप करती है और यह भविष्य में उनके साथ वापस स्वैप हो जाती है, उन्हें मूल दर के समान ही स्वैप करना होगा स्वैप या प्रचलित बाजार दर।

सांकेतिक मूल राशि का उपयोग अक्सर दिन की गणना की परंपरा (और उपयुक्त होने पर ब्याज उपार्जन) के निर्धारण के लिए आधार के रूप में किया जाएगा, लेकिन ऐसे समझौते प्रतिपक्षों के बीच भिन्न होते हैं और इसलिए स्वैप में अक्सर ऐसी शर्तों से निपटने के लिए एक खंड होता है।

समय-समय पर कूपन भुगतान करने के बजाय, काल्पनिक मूल राशि पर ब्याज अर्जित करने के लिए स्वैप की स्थापना की जा सकती है।

बिना अंतिम परिपक्वता वाले स्वैप के लिए, अंतिम भुगतान की गणना एक सहमत सूत्र पर आधारित होती है जो कई कारकों पर विचार करती है, जैसे कि संदर्भ दरों द्वारा निर्धारित सूचकांक, अंतिम तिथि पर वर्तमान बाजार दर आदि।

स्वैप उदाहरण

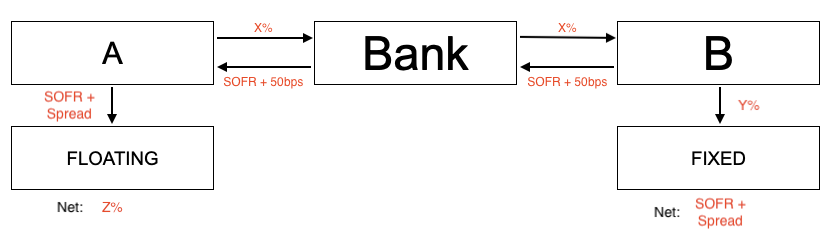

उपरोक्त आरेख में:

ए वर्तमान में फ्लोटिंग दर का भुगतान कर रहा है, लेकिन एक निश्चित दर का भुगतान करके ब्याज दर जोखिम को कम करना चाहता है।

बी वर्तमान में निश्चित दर का भुगतान कर रहा है लेकिन अपनी संपत्ति और देयता मिश्रण की प्रकृति के कारण फ्लोटिंग दर का भुगतान करना चाहता है।

दोनों पक्ष एक मध्यस्थ के रूप में बैंक का उपयोग करके एक ब्याज दर स्वैप समझौते में प्रवेश कर सकते हैं। शुद्ध परिणाम यह है कि ए और बी दोनों अपने मौजूदा दायित्वों या जोखिमों को अपने वांछित दायित्वों या जोखिमों के लिए ‘स्वैप’ कर सकते हैं।

आम तौर पर ए और बी एक दूसरे के साथ सीधे लेन-देन नहीं करते हैं।

प्रत्येक एक बैंक या अन्य संस्था (जैसे, हेज फंड, नॉनबैंक संस्थान) के साथ एक अलग स्वैप स्थापित करेगा।

सौदे के समन्वय के लिए, बैंक स्वैप भुगतान से स्प्रेड लेगा।

फ्यूचर्स स्वैप

फ्यूचर्स स्वैप दो प्रतिपक्षों के बीच एक अनुबंध है जो भविष्य में विभिन्न पूर्व-निर्धारित बिंदुओं पर एक संपत्ति के नकदी प्रवाह को दूसरे के लिए विनिमय करता है, आमतौर पर एक निश्चित कार्यक्रम के अनुसार।

वे अक्सर एक निश्चित ब्याज दर का उपयोग करेंगे, और कुछ मामलों में अंतिम एकमुश्त भुगतान या परिपक्वता पर रसीद शामिल हो सकती है जिसे स्वैप अनुबंध के जीवन पर ‘अंतिम निपटान मूल्य’ के रूप में जाना जाता है।

उदाहरण के लिए, लिबोर पर आधारित स्वैप यह निर्धारित कर सकता है कि यदि एक पक्ष दूसरे के साथ परिवर्तनीय दरों की अदला-बदली करता है और यह भविष्य में उनके साथ तय करने के लिए वापस स्वैप करता है, तो उन्हें स्वैप या प्रचलित बाजार दरों के समान दर पर वापस स्वैप करना होगा।

बेसिस स्वैप

आधार स्वैप स्वैप को संदर्भित करता है जहां प्रतिपक्ष दो फ्लोटिंग-रेट इंडेक्स के बीच अंतर का प्रतिनिधित्व करने वाले निश्चित-दर भुगतानों का आदान-प्रदान करते हैं, या अलग-अलग फ्लोटिंग-रेट के सापेक्ष एक निश्चित स्प्रेड के आधार पर फ्लोटिंग-रेट भुगतान करते हैं। सूचकांक।

उदाहरण के लिए, SOFR पर आधारित स्वैप यह निर्धारित कर सकते हैं कि यदि एक पक्ष दूसरे के साथ परिवर्तनीय दरों की अदला-बदली करता है और यह भविष्य में उनके साथ वापस तय हो जाता है, तो उन्हें मूल स्वैप या प्रचलित बाजार दरों के समान दर पर वापस स्वैप करना होगा। .

फ्रेट स्वैप

ए फ्रेट स्वैप (शिपिंग स्वैप के रूप में भी जाना जाता है) दो प्रतिपक्षों के बीच एक समझौता है जो दोनों पार्टियों के दायित्वों के नकदी प्रवाह का आदान-प्रदान करने के लिए है, जो संबंधित माल ढुलाई अनुबंध के एक चरण से संबंधित है। उसी अनुबंध के दूसरे चरण में।

इसके परिणामस्वरूप प्रत्येक चरण का अपना मूल्य बेंचमार्क होता है, जो एक विशिष्ट यात्रा/यात्रा या अनुबंध अवधि हो सकती है।

करेंसी स्वैप

जैसा कि 1981 के सौदे में देखा गया है, एक करेंसी स्वैप में दो पक्षों को एक मुद्रा में एक ऋण के मूलधन और ब्याज का दूसरे मुद्रा में ऋण के मूलधन और ब्याज के बदले आदान-प्रदान करना शामिल होता है।

अनुबंध की शुरुआत में स्पॉट रेट पर मूल राशि का आदान-प्रदान किया जाता है, स्वैप के अंत में या तो स्पॉट रेट पर या पहले से सहमत दर पर वापस एक्सचेंज किया जाता है।

उदाहरण के लिए, मुद्रा के उतार-चढ़ाव से जुड़े जोखिमों से दोनों पक्षों की सुरक्षा के लिए मुद्रा स्वैप के जीवन चक्र के पूरा होने पर पार्टियां मूल दर पर वापस व्यापार करने का निर्णय ले सकती हैं।

करेंसी स्वैप एक उपयोगी व्यापारिक तंत्र के रूप में कार्य करता है जो कंपनियों को विदेशी मुद्रा ऋणों पर अनुकूल ब्याज दरों को सुरक्षित करने में सक्षम बनाता है। इसके अतिरिक्त, करेंसी स्वैप की संरचना इसे पहले से धारित ऋण की ब्याज दर के विरुद्ध एक प्रभावी बचाव बनाती है।

विदेशी मुद्रा स्वैप

विदेशी मुद्रा स्वैप, जिसे विदेशी मुद्रा या एफएक्स स्वैप के रूप में भी जाना जाता है, मुद्रा स्वैप के समान कार्य करता है। हालांकि, प्रतिपक्ष स्वैप की अवधि के दौरान ऋण पर ब्याज का भुगतान करने के लिए बाध्य नहीं हैं।

फॉरेक्स स्वैप में दो चरण होते हैं। पहले चरण में, संबंधित पक्ष हाजिर दर पर दो विदेशी मुद्राओं की खरीद और बिक्री करते हैं। दूसरा चरण स्वैप के अंत में होता है, जब वे अपनी मूल मुद्राओं को आगे की दर पर व्यापार करने के लिए लेन-देन को उलट देते हैं। विदेशी मुद्रा स्वैप अक्सर अल्पकालिक मुद्रा में उतार-चढ़ाव के खिलाफ बचाव के लिए उपयोग किया जाता है।

कमोडिटी स्वैप

कमोडिटी स्वैप में, दो प्रतिपक्ष एक अनुबंध में नकदी प्रवाह का आदान-प्रदान करने के लिए सहमत होते हैं जहां एक चरण कमोडिटी के बाजार मूल्य से जुड़ा होता है। कमोडिटी स्वैप आमतौर पर अनुकूलित अनुबंधों में निर्दिष्ट होते हैं, जिसमें कमोडिटी निर्माता फिक्स्ड लेग और उपभोक्ता या वित्तीय संस्थान फ्लोटिंग लेग रखते हैं।

इस प्रकार का स्वैप अनुबंध उन उत्पादकों और उपभोक्ताओं के लिए विशेष रूप से फायदेमंद है जो किसी दिए गए कमोडिटी में कीमतों में उतार-चढ़ाव के खिलाफ बचाव करना चाहते हैं, जैसे कि तेल व्यापार में।

तेल और अन्य जीवाश्म ईंधन पर आधारित स्वैप को कभी-कभी ऊर्जा स्वैप के रूप में जाना जाता है।

क्रेडिट डिफॉल्ट स्वैप

ट्रेडिंग में, क्रेडिट डिफॉल्ट स्वैप एक प्रकार के डेरिवेटिव अनुबंध को संदर्भित करता है जो निवेशकों को किसी अन्य पार्टी को निवेश के जोखिम को कम करने की अनुमति देता है। एक क्रेडिट डिफॉल्ट स्वैप में एक ऋणदाता किसी अन्य निवेशक से एक अनुबंध खरीदता है, जो एक उधारकर्ता चूक होने की स्थिति में ऋणदाता को क्षतिपूर्ति करने का कार्य करता है।

एक क्रेडिट डिफॉल्ट स्वैप में कम से कम तीन पक्ष शामिल होने चाहिए: उधारकर्ता, या ऋण जारीकर्ता; लेनदार या ऋण खरीदार; और क्रेडिट डिफॉल्ट स्वैप विक्रेता, आमतौर पर एक बड़ा बैंक या वित्तीय संस्थान।

पहले चरण में, ऋण जारी करते समय, ऋण जारीकर्ता ऋण परिपक्व होने पर मूल राशि का भुगतान करने के साथ-साथ नियमित ब्याज भुगतान करने के लिए सहमत होता है। चूंकि ऋण की अवधि बहुत लंबी हो सकती है, जोखिम को एक ऋण में मापना मुश्किल हो सकता है – ऋण जारीकर्ता परिपक्वता की तारीख से बहुत पहले व्यवसाय से बाहर हो सकता है और चूक के लिए मजबूर हो सकता है। एक क्रेडिट डिफॉल्ट स्वैप ऋण खरीदार के लिए बीमा के रूप में कार्य करता है कि यदि ऋण जारीकर्ता चूक करता है, तो क्रेडिट डिफॉल्ट स्वैप विक्रेता कदम उठाएगा और खरीदार को सुरक्षा और ब्याज के मूल्य का भुगतान करेगा।

कुल रिटर्न स्वैप

कुल रिटर्न स्वैप में, एक पक्ष एक निश्चित दर के अनुसार भुगतान करता है जबकि प्रतिपक्ष के भुगतान एक अंतर्निहित परिसंपत्ति की वापसी से जुड़े होते हैं।

इसे उपयोगी माना जाता है क्योंकि यह एक निवेशक को वास्तव में इसका स्वामित्व लिए बिना संदर्भ संपत्ति के संपर्क में आने की अनुमति देता है।

वॉल्यूम स्वैप/वार स्वैप

अस्थिरता स्वैप, या वॉल स्वैप, प्रतिपक्ष व्यापार नकदी प्रवाह के पारंपरिक अर्थों में स्वैप अनुबंध नहीं हैं। बल्कि, वे आगे के अनुबंध के समान एक प्रकार के डेरिवेटिव हैं जो एक व्यापारी को अंतर्निहित परिसंपत्ति की भविष्य की अस्थिरता पर अनुमान लगाने की अनुमति देता है। वॉल्यूम स्वैप में, एक व्यापारी किसी परिसंपत्ति की वर्तमान निहित अस्थिरता के आधार पर स्ट्राइक मूल्य के साथ एक फॉरवर्ड कॉन्ट्रैक्ट स्थापित करेगा। जब अनुबंध परिपक्व होता है, अगर वास्तविक अस्थिरता स्ट्राइक मूल्य से अधिक होती है, तो अनुबंध खरीदार को लाभ होगा, जबकि विक्रेता को लाभ होगा यदि यह कम होता है।

वेरिएंस या var स्वैप उसी तरह से काम करते हैं, लेकिन उनके मामले में पेआउट किसी एसेट के वेरिएंस – वोलैटिलिटी स्क्वेयर – द्वारा निर्धारित किया जाता है। इक्विटी मार्केट में अस्थिरता स्वैप की तुलना में इस प्रकार का स्वैप अधिक सामान्य है।

इन दोनों प्रकारों का अनुमान लगाने और बचाव के लिए उपयोग किया जाता है, और वॉल्यूम और var स्वैप के लिए सामान्य रणनीतियों में फैलाव व्यापार शामिल है।

मुद्रास्फीति स्वैप

एक मुद्रास्फीति से जुड़ा स्वैप दोनों पक्षों के दायित्वों के नकदी प्रवाह का आदान-प्रदान करने के लिए दो प्रतिपक्षों के बीच एक समझौता है जहां कम से कम एक दायित्व मुद्रास्फीति से जुड़ा हुआ है।

इस स्वैप सौदे में विभिन्न मुद्राओं में निहित नकदी प्रवाह भी शामिल हो सकते हैं और सबसे उपयोगी तब होते हैं जब एक पक्ष ऐसी मुद्रा में भुगतान प्राप्त करने की अपेक्षा करता है जिसका वास्तविक मूल्य मुद्रास्फीति के इतिहास (या चल रही उच्च मुद्रास्फीति) के कारण अत्यधिक अनिश्चित है।

विकल्प स्वैप

एक विकल्प स्वैप, या स्वैपशन , क्रेता को अधिकार देता है, लेकिन बाध्यता नहीं, किसी अंतर्निहित परिसंपत्ति की पूर्वनिर्धारित मात्रा को खरीदने (या बेचने) के लिए (या करने के लिए) विक्रेता एक निश्चित अवधि में पूर्व-सहमत मूल्य पर।

इस प्रकार का स्वैप आमतौर पर निर्दिष्ट करता है कि विकल्प को उसके जीवन चक्र के दौरान बदला या समाप्त किया जा सकता है या नहीं और इस तरह के कोई भी परिवर्तन भुगतान प्रवाह को कैसे प्रभावित करेंगे।

सबऑर्डिनेटेड रिस्क स्वैप्स

एक सबऑर्डिनेटेड रिस्क स्वैप (SRS), या इक्विटी रिस्क स्वैप, दोनों पक्षों के दायित्वों के नकदी प्रवाह का आदान-प्रदान करने के लिए दो प्रतिपक्षों के बीच एक स्वैप समझौता है जहां कम से कम एक दायित्व इक्विटी से जुड़ा होता है।

इस प्रकार के स्वैप विभिन्न मुद्राओं में निहित नकदी प्रवाह से संबंधित हैं और सबसे उपयोगी तब होते हैं जब एक पक्ष ऐसी मुद्रा में भुगतान प्राप्त करने की अपेक्षा करता है जिसका मूल्य मुद्रास्फीति पर निर्भर करता है।

इक्विटी स्वैप

एक इक्विटी स्वैप दो प्रतिपक्षों के बीच दोनों पक्षों के दायित्वों के नकदी प्रवाह का आदान-प्रदान करने के लिए एक स्वैप समझौता है जहां कम से कम एक दायित्व किसी विशेष स्टॉक इक्विटी इंडेक्स के मूल्य में परिवर्तन से जुड़ा होता है।

एक विशिष्ट इक्विटी स्वैप में, एक पक्ष दूसरे पक्ष को भुगतान की एक धारा का भुगतान करने के लिए सहमत होगा जो इक्विटी इंडेक्स या स्टॉक की टोकरी के प्रदर्शन पर आधारित है।

कम आम तौर पर, यह एक स्टॉक पर आधारित होता है।

बदले में, दूसरा पक्ष एक निश्चित दर या अन्य फ्लोटिंग दर का भुगतान करता है।

दोनों पक्ष नियमित अंतरालों (जैसे, हर तीन महीने) पर भुगतान स्वैप करने के लिए सहमत हो सकते हैं, या वे अनुबंध अवधि के अंत में निपटान करना चुन सकते हैं।

इक्विटी स्वैप में संपार्श्विक के रूप में उपयोग की जाने वाली इक्विटी स्टॉक के शेयर, एक इक्विटी इंडेक्स (जैसे S&P 500 या MSCI इंडेक्स), या स्टॉक की एक टोकरी हो सकती है।

बास्केट आमतौर पर एक ही उद्योग वर्टिकल (जैसे, उपभोक्ता स्टेपल , उपयोगिताओं ) या क्षेत्र से स्टॉक से बने होते हैं, जो जोखिम को कम करने में मदद करता है।

और पढ़ें : इक्विटी स्वैप – क्या जानना है

कुल रिटर्न स्वैप

कुल रिटर्न स्वैप दो पक्षों के बीच स्वैप समझौता है जिसमें एक्सचेंजों की एक श्रृंखला शामिल है अदला-बदली का जीवन।

कुल रिटर्न का भुगतान करने वाला पक्ष अनुमानित राशि के आधार पर भुगतान करता है, आमतौर पर किसी सुरक्षा या सूचकांक में निवेश का प्रतिनिधित्व करता है, जो उस उपकरण के प्रदर्शन के साथ बदलता रहता है। दूसरा पक्ष शुरू में अनुबंधित दर पर भुगतान करता है और फिर स्वैप के जीवन चक्र के दौरान ब्याज दरों में किसी भी बदलाव को ऑफसेट करने के लिए समायोजित किया गया।

भिन्नता स्वैप

भिन्न स्वैप एक ओवर-द-काउंटर वित्तीय डेरिवेटिव हैं जिनका उपयोग जोखिमों को हेज करने और/या किसी निश्चित परिसंपत्ति, सूचकांक, अस्थिरता माप की कीमत कार्रवाई पर अनुमान लगाने के लिए किया जाता है , ब्याज दर, या विनिमय दर।

वैरियंस स्वैप का एक चरण मूल्य परिवर्तनों के वास्तविक वेरियंस के आधार पर राशि का भुगतान करता है क्योंकि यह अंतर्निहित परिसंपत्ति, सूचकांक, आदि से संबंधित है)।

क्योंकि यह समय से पहले अज्ञात है, यह भुगतान करता है जिसे आमतौर पर फ्लोटिंग दर कहा जाता है।

मूल्य परिवर्तन आमतौर पर लॉग रिटर्न के रूप में नोट किए जाते हैं। आम तौर पर इन्हें दैनिक समय सीमा पर लिया जाता है, जो कुछ सहमति-प्राप्त समापन मूल्य पर आधारित होता है (जैसे, NASDAQ या NYSE पर स्टॉक के 4 PM EST कार्यदिवस बंद)।

स्वैप का दूसरा चरण एक निश्चित राशि का भुगतान करता है। जैसा कि निश्चित शब्द द्वारा सुझाया गया है, यह राशि सौदे में प्रवेश करते समय ज्ञात होती है।

सौदे में शामिल पार्टियों को शुद्ध अदायगी निश्चित राशि और सौदे के अंत में फ्लोटिंग राशि के बीच का अंतर होगा।

यह काफी हद तक एक मानक वैनिला विकल्प जैसा है, जब एक बार प्रवेश करने के बाद प्रीमियम ज्ञात हो जाता है और अंतिम भुगतान समाप्ति पर निर्धारित होता है।

वेनिला विकल्पों की तरह, भिन्नता स्वैप समाप्ति पर नकद में तय की जाती है।

हालांकि, कभी-कभी, रखरखाव मार्जिन के प्रयोजनों के लिए कुछ अंतराल पर नकद भुगतान किया जाता है।

बास्केट स्वैप

इस प्रकार के स्वैप में विभिन्न मुद्राओं में निहित नकदी प्रवाह का आदान-प्रदान होता है, लेकिन एक निश्चित टोकरी में निहित एक या कई संपत्तियों से जुड़ा होता है।

उदाहरण के लिए, चीन ने ऐतिहासिक रूप से अपनी मुद्रा को सीएफईटीएस बास्केट के रूप में जाना जाता है, जो दुनिया भर की विभिन्न मुद्राओं का मिश्रण है, मोटे तौर पर वैश्विक अर्थव्यवस्था में उनके महत्व पर आधारित है।

फॉरवर्ड स्वैप

फॉरवर्ड स्वैप एक समझौता है जो अनुबंधित तिथि और बाद की तारीख में होने वाले नकदी प्रवाह के वर्तमान मूल्य के बीच अंतर को स्वैप करता है।

इस प्रकार का स्वैप स्वैप की तुलना में अधिक सुरक्षा प्रदान करता है क्योंकि बाद के भुगतान की गारंटी है।

इसे आमतौर पर आस्थगित या विलंबित-प्रारंभ स्वैप भी कहा जाता है।

लगातार परिपक्वता स्वैप (सीएमएस)

निरंतर परिपक्वता स्वैप खरीदार को स्वैप पर प्राप्त प्रवाह की अवधि तय करने की अनुमति देता है।

निरंतर परिपक्वता स्वैप अनुबंध में, खरीदार फ्लोटिंग ब्याज दर के आधार पर भुगतान प्राप्त करता है और पूर्व निर्धारित निश्चित दर के अनुसार भुगतान करता है।

इसके अलावा, ये भुगतान स्वैप समझौते के जीवन भर जारी रहेंगे जब तक कि यह अपनी समाप्ति तिथि तक नहीं पहुंच जाता है, जिस बिंदु पर इसे कल्पित मूल्य के लिए एक्सचेंज किया जाएगा।

सीएमएस स्वैप जैसे विशेष मामलों में, एक पक्ष का भुगतान उसके जीवन चक्र के दौरान एक संदर्भ पोर्टफोलियो के औसत मूल्य से जुड़ा होता है, जबकि दूसरे पक्ष का भुगतान एक संदर्भ दर से जुड़ा होता है।

संदर्भ पोर्टफोलियो में बांड या ऋण की एक पूर्व निर्धारित टोकरी शामिल हो सकती है, जिनकी कीमतें सीधे बाजार में उपलब्ध हैं।

एशियन स्वैप्स

एक एशियन स्वैप प्रारंभिक समाप्ति के साथ एक समझौता है यदि पूर्वनिर्धारित मानदंड पूरे होते हैं, आमतौर पर समझौते की शुरुआत और समाप्ति तिथि के बीच सुरक्षा की औसत कीमत एक निश्चित राशि से भिन्न होती है। यह स्वैप के प्रकार के लिए अतिरिक्त शर्तों की आवश्यकता होती है, जैसे कि न्यूनतम दिनों की संख्या।

यह “एशियाई” विकल्प के विचार के समान है क्योंकि समय के साथ इस संपत्ति की औसत कीमत के आधार पर कुछ शर्तों को पूरा करने पर यह प्रारंभिक समाप्ति प्रदान करता है।

बॉन्ड बेसिस स्वैप

इस प्रकार के स्वैप में स्वैप के अंतर्निहित बॉन्ड से जुड़े निश्चित दर भुगतानों के लिए फ्लोटिंग-रेट भुगतानों का आदान-प्रदान होता है।

ऑफसेट स्वैप

ऑफसेट स्वैप एक स्वैप समझौता है जहां परिपक्वता पर भुगतान की गणना स्वैप के जीवन चक्र के दौरान उत्पन्न लाभ और हानि को एक साथ जोड़कर की जाती है।

अगर एक पैर में स्वैप प्रिंसिपल के बराबर नुकसान होता है, तो कोई भुगतान नहीं होता है (या इसके विपरीत)।

लगातार अनुपात पोर्टफोलियो बीमा (सीपीपीआई) स्वैप

एक सीपीपीआई स्वैप एक प्रकार का पोर्टफोलियो बीमा है जहां एक व्यापारी या निवेशक अपने पोर्टफोलियो के डॉलर मूल्य पर एक मंजिल निर्धारित करना चाहता है, फिर संपत्ति आवंटन निर्णयों पर फैसला करेगा उस पर आधारित।

CPPI की अवधारणा एक प्रकार के बारबेल दृष्टिकोण में दो अलग-अलग संपत्तियों का उपयोग करती है।

इनमें एक जोखिम भरी संपत्ति (आमतौर पर इक्विटी , ईटीएफ , या म्युचुअल फंड) और नकद, नकद समकक्ष, या सुरक्षित सरकारी बॉन्ड की रूढ़िवादी संपत्ति शामिल होती है।

प्रत्येक प्रकार की संपत्ति के लिए आवंटित प्रतिशत इस बात पर निर्भर करता है कि पोर्टफोलियो में कितना “कुशन” है, जिसे वर्तमान पोर्टफोलियो मूल्य माइनस फ्लोर वैल्यू, प्लस गुणक गुणांक के रूप में परिभाषित किया गया है। एक उच्च गुणक अधिक आक्रामक रणनीति को दर्शाता है।

एक सीपीपीआई स्वैप का उपयोग परिपक्वता पर दी गई अंतर्निहित परिसंपत्ति से सुरक्षा खरीदने के लिए किया जा सकता है, यदि स्वैप के जीवन चक्र के दौरान इसकी कीमत एक सहमत स्तर से नीचे गिरती है, समय टी और इस पर बाजार की कीमत के बीच अंतर का भुगतान करती है। पूर्व निर्धारित स्तर।

परिशोधन स्वैप

एक परिशोधन स्वैप आमतौर पर एक ब्याज दर स्वैप होता है जहां ब्याज भुगतान के लिए सांकेतिक मूलधन स्वैप के जीवन में गिरावट आती है।

यह दर किसी ब्याज दर बेंचमार्क (जैसे SOFR) या बंधक के पूर्व भुगतान से जुड़ी हो सकती है।

यह उन लोगों के लिए एक उपयोगी प्रकार का उपकरण है जो एक निश्चित फंडिंग या उधार आवश्यकता, या निवेश कार्यक्रम में शामिल ब्याज दर जोखिम का प्रबंधन करना चाहते हैं।

जीरो कूपन स्वैप

जीरो कूपन स्वैप तब उपयोगी होता है जब एक पक्ष के पास फ्लोटिंग दरों में देनदारियां होती हैं, लेकिन वे अपने नकद परिव्यय को कम करना चाहते हैं।

सेल/बाय-बैक स्वैप

एक सेल/बाय-बैक स्वैप में दो पक्षों के बीच स्वैप समझौता होता है, जिसमें एक पक्ष किसी दूसरे पक्ष को संपत्ति बेचता है और साथ ही पूर्वनिर्धारित मूल्य पर भविष्य की तारीख पर इसे पुनर्खरीद करने के लिए सहमत होता है। .

यह आमतौर पर इसलिए किया जाता है क्योंकि परिसंपत्ति परिपक्व हो गई है और विक्रेता अपनी स्थिति को बंद करना चाहता है, या क्योंकि वे अन्य व्यावसायिक गतिविधियों जैसे विनिमय लेनदेन, अन्य के बीच बचाव करना चाहते हैं।

आस्थगित दर स्वैप

आस्थगित दर स्वैप उन लोगों के लिए उपयोगी है जिन्हें अभी धन की आवश्यकता है लेकिन वर्तमान ब्याज दरों को आकर्षक नहीं पाते हैं और मानते हैं कि भविष्य में दरें गिर सकती हैं।

रिसीव-फिक्स्ड स्वैप

एक रिसीव-फिक्स्ड स्वैप में दो पार्टियों के बीच एक समझौता होता है जहां एक पार्टी एक निश्चित दर का भुगतान करने के लिए सहमत होती है और दूसरी पार्टी एक अंतर्निहित सूचकांक के आधार पर फ्लोटिंग ब्याज दर का भुगतान करने के लिए सहमत होती है (जैसे लिबोर, एसओएफआर, यूरिबोर, आदि)।

ब्याज दर कॉलर

एक ब्याज दर कॉलर पुट और कॉल का एक संयोजन है, जिसका उपयोग समय के साथ ब्याज दरों में वृद्धि के खिलाफ बचाव के लिए किया जाता है, जबकि फ्लोटिंग दरों में निहित संपत्ति से रिटर्न की अनुमति दी जाती है।

इस प्रकार की अदला-बदली तब उपयोगी होती है जब एक पक्ष चाहता है कि अदला-बदली बढ़ती ब्याज दरों से होने वाले नुकसान को सीमित कर दे, जबकि फ्लोटिंग-रेट कैश फ्लो तक पहुंच बना रहा हो।

एक्रीटिंग स्वैप

एक एक्रीटिंग स्वैप का उपयोग बैंकों द्वारा किया जाता है जो समय के साथ अपने ग्राहकों को अधिक से अधिक धन उधार देने के लिए सहमत हुए हैं ताकि वे परियोजनाओं को निधि दे सकें।

फॉरवर्ड स्वैप

एक निवेशक या कंपनी की विशिष्ट समय सीमा की जरूरतों को पूरा करने के उद्देश्य से अवधि में भिन्न दो स्वैप के संश्लेषण के माध्यम से एक फॉरवर्ड स्वैप बनाया जाता है।

फॉरवर्ड स्वैप को एक के रूप में भी जाना जाता है:

- फॉरवर्ड स्टार्ट स्वैप

- विलंबित स्टार्ट स्वैप, या

- डिफर्ड स्टार्ट स्वैप

क्वांटो स्वैप

क्वांटो स्वैप एक क्रॉस-करेंसी ब्याज दर स्वैप है जिसमें एक प्रतिपक्ष दूसरे पक्ष को एक अलग मुद्रा में ब्याज दर का भुगतान करता है लेकिन घरेलू मुद्रा में अनुमानित राशि।

स्वैप का भुगतानकर्ता पक्ष एक निश्चित या फ्लोटिंग दर का भुगतान कर सकता है।

उदाहरण के लिए, एक स्वैप जिसमें अनुमानित राशि ब्रिटिश पाउंड में अंकित है, लेकिन जहां फ्लोटिंग दर USD SOFR के रूप में सेट की गई है, उसे क्वांटो स्वैप का एक प्रकार माना जाएगा।

क्वांटो स्वैप को आमतौर पर डिफरेंशियल, रेट-डिफरेंशियल या डिफ स्वैप के रूप में भी जाना जाता है।

रेंज एक्रुअल स्वैप (रेंज एक्रुअल नोट)

एक रेंज एक्रुअल स्वैप (या रेंज एक्रुअल नोट) एक फिक्स या फ्लोटिंग रेट का भुगतान करने का एक समझौता है, जबकि उन दिनों में एक फिक्स्ड या फ्लोटिंग रेट से कैश फ्लो प्राप्त होता है, जहां ए फ्लोटिंग रेट पूर्वनिर्धारित सीमा के भीतर रहता है।

यह स्वैप जारीकर्ताओं को फ्लोटिंग-रेट मार्केट तक पहुंचने में सक्षम बनाता है जबकि साथ ही बढ़ती दरों के खिलाफ हेजिंग करता है।

रेंज एक्रुअल नोट्स को फिक्सिंग नोट स्वैप के रूप में भी जाना जाता है।

नॉन-डिलीवरेबल फॉरवर्ड्स (NDFs)

एक नॉन-डिलीवरेबल फॉरवर्ड दो पक्षों के बीच एक निर्दिष्ट भविष्य की तारीख पर या सहमत अवधि के दौरान एक्सचेंज की जाने वाली विदेशी मुद्रा की राशि के लिए एक स्वैप समझौता है।

थ्री-जोन डिजिटल स्वैप

ए

थ्री-जोन डिजिटल स्वैप रेंज प्रोद्भवन स्वैप का एक सामान्यीकरण है।

एक निश्चित दर के भुगतानकर्ता को एक फ्लोटिंग दर प्राप्त होती है यदि:

a) वह दर एक निश्चित पूर्वनिर्धारित सीमा के भीतर रहती है, या

b) एक निश्चित दर यदि फ्लोटिंग दर सीमा से ऊपर जाती है, या

सी) एक अलग निश्चित दर यदि फ्लोटिंग दर सीमा से नीचे आती है

अन्य प्रकार के स्वैप

निवेशक स्वैप के बारे में अन्य में सुन सकते हैं संदर्भ, जैसे कि क्रिप्टो ट्रेडिंग या रियल एस्टेट।

इन मामलों में, विचाराधीन स्वैप वित्तीय डेरिवेटिव के समान काम नहीं करता है। बल्कि,

क्रिप्टो स्वैप निवेशकों को हाजिर बाजार में जाए बिना सीधे क्रिप्टोकरेंसी या टोकन का आदान-प्रदान करने की अनुमति देता है। स्वैप फ़ंक्शन क्रिप्टो ट्रेडिंग ऐप और ट्रेडर जो जैसे प्लेटफॉर्म पर उपलब्ध है, और उपयोगी है क्योंकि स्पॉट ट्रेड के विपरीत यह उपयोगकर्ताओं को अपने टोकन को तुरंत बदलने की अनुमति देता है।

रियल एस्टेट या संपत्ति स्वैप, जिसे समान प्रकार के स्वैप के रूप में भी संदर्भित किया जाता है, एक तंत्र है जिसके द्वारा रियल एस्टेट निवेशक पूंजीगत लाभ करों को रोकते हैं जब वे नकदी के बजाय उसी प्रकार की दूसरी संपत्ति के बदले संपत्ति बेचते हैं।

कॉन्ट्रैक्ट फॉर डिफरेंस (सीएफडी) प्रकार के डेरिवेटिव के संदर्भ में एक स्वैप एक रात भर आयोजित सीएफडी द्वारा अर्जित ब्याज के भुगतान को संदर्भित करता है।

- भ्रम से बचने के लिए, व्यापारियों को इस प्रकार के स्वैप और ऊपर वर्णित डेरिवेटिव अनुबंधों के बीच महत्वपूर्ण अंतर को याद रखना चाहिए।

स्वैप व्यापार कैसे करें

बाजार में लगभग पूरी तरह से ओवर-द-काउंटर अनुबंध शामिल हैं जो खुदरा व्यापारियों के लिए उपलब्ध नहीं हैं, और इस प्रकार के डेरिवेटिव में शामिल नकदी प्रवाह के मौद्रिक मूल्य का मतलब है कि आम तौर पर केवल बड़ी फर्में और संस्थान स्वैप में व्यापार करते हैं।

नतीजतन, अधिकांश व्यापारियों को स्वैप बाजार का गहरा ज्ञान प्राप्त करने की आवश्यकता नहीं होगी जब तक कि उनके काम की आवश्यकता न हो। यदि आपका करियर आपको स्वैप ट्रेडिंग डेस्क के संपर्क में लाता है, तो आपको यह जानने की प्राथमिकता बनानी चाहिए कि आपकी कंपनी जिस भी स्वैप बाजार में काम करती है, उसके साथ-साथ नियामक ढांचे के तहत मुख्य खिलाड़ी और बाजार निर्माता कौन हैं।

एनएफए स्वैप फर्म बनाम स्वैप डीलर

2010 में यू.एस.

2008 के वैश्विक वित्तीय संकट के बाद के विधान में, एसईसी ने स्वैप डीलरों को संस्थाओं के रूप में परिभाषित किया जो बाजार बनाते हैं स्वैप या नियमित रूप से प्रतिपक्षों के रूप में अनुबंधों में प्रवेश करते हैं। डीलरों को स्वैप ब्रोकर के रूप में भी जाना जाता है। दूसरी ओर,

स्वैप फर्म, दलालों की तरह एक पंजीकृत श्रेणी नहीं हैं, लेकिन किसी भी कंपनी को दिया गया नाम जो राष्ट्रीय फ्यूचर्स एसोसिएशन (एनएफए) का सदस्य है और स्वैप में विशेष रूप से संलग्न है या इसकी भविष्य की गतिविधियों के हिस्से के रूप में।

रेगुलेटर

युनाइटेड स्टेट्स में, स्वैप ट्रेडों की मोटे तौर पर कमोडिटी फ्यूचर्स ट्रेडिंग कमीशन (CFTC) द्वारा देखरेख की जाती है, जबकि सिक्योरिटीज एक्सचेंज कमीशन (SEC) के पास सुरक्षा-आधारित स्वैप पर नियामक प्राधिकरण है। चूंकि स्वैप ओटीसी अनुबंध हैं और एक्सचेंजों के माध्यम से या समाशोधन गृहों की मध्यस्थता के साथ कारोबार नहीं किया जाता है, वे एक पक्ष के चूक का जोखिम उठाते हैं।

हालांकि, CFTC विनियमन नियमित रिपोर्टिंग के साथ-साथ स्वैप बैंक डीलरों के लिए मार्जिन नियमों सहित विनियमों के माध्यम से बाजार की जांच का एक स्तर प्रदान करता है, जहां स्वैप हो सकते हैं, बाजारों को निर्दिष्ट करने वाली निष्पादन आवश्यकताएं, और मानकीकृत संबंध प्रलेखन आवश्यकताएं अनुबंध प्रतिभागियों के लिए।

इसके अतिरिक्त, 2010 के कानून ने स्वैप व्यापार डेटा रिपोर्टिंग और रिकॉर्ड-कीपिंग के लिए केंद्रीकृत सुविधाएं स्थापित कीं जिन्हें स्वैप डेटा रिपॉजिटरी के रूप में जाना जाता है। इसने ओटीसी बाजारों की निगरानी को उसी तरह लागू करना संभव बना दिया है जैसे अन्य बड़े बाजारों की निगरानी की जाती है।

खुदरा निवेशक

जैसा कि ऊपर उल्लेख किया गया है, अधिकांश व्यापारिक वेबसाइटों, ऑनलाइन ऐप और इलेक्ट्रॉनिक ट्रेडिंग प्लेटफॉर्म के माध्यम से खुदरा निवेशकों के लिए स्वैप आमतौर पर उपलब्ध नहीं हैं।

हालांकि, कुछ ऑनलाइन ब्रोकर जैसे

इंटरएक्टिव ब्रोकर्स , व्यक्तिगत व्यापारियों और निवेशकों के लिए भी इन उपकरणों तक पहुंच प्रदान करते हैं।

स्वैप रणनीतियां

चूंकि अधिकांश व्यक्तिगत निवेशक स्वैप अनुबंध में प्रवेश नहीं करेंगे, इसलिए उन्हें आम तौर पर एफएक्स स्वैप, ब्याज दर स्वैप, और इसी तरह के व्यापार के लिए एक प्रणाली, मॉडल या रणनीति तैयार करने की आवश्यकता नहीं होगी। हालांकि, वे बाजार की गतिशीलता का मूल्यांकन करने और दिन के कारोबार और अन्य ट्रेडों में सूचित निर्णय लेने में मदद करने के लिए जोखिम के स्तर और अन्य कारकों का एक विचार प्राप्त करने का एक उपयोगी तरीका हो सकते हैं।

तो, Daytrading.com, साथ ही साथ YouTube और ट्रेडिंग पुस्तकों जैसी गाइड साइटों के माध्यम से स्वैप ट्रेडिंग के अपने ज्ञान पर ब्रश करना हमेशा एक अच्छा विचार है। कुछ वित्तीय संस्थान पीडीएफ फॉर्म में सामग्री भी प्रदान कर सकते हैं, जैसे कि मॉर्गन स्टेनली का “उपयोग और ट्रेडिंग एसेट स्वैप”।

स्वैप स्प्रेड

जबकि एक सरकारी बॉन्ड को जोखिम मुक्त निवेश माना जाता है, अन्य ऋणों में निहित जोखिम होता है कि ऋण जारीकर्ता डिफ़ॉल्ट होगा। इस प्रकार ब्याज दरों में इस जोखिम के लिए एक प्रीमियम शामिल है।

एक स्वैप स्प्रेड एक स्वैप अनुबंध के निश्चित चरण और समान परिपक्वता के सरकारी बॉन्ड पर प्रतिफल के बीच का अंतर है। एक व्यापक फैलाव इंगित करता है कि अधिक पार्टियां अनुमानित जोखिम के खिलाफ बचाव के लिए उच्च कीमत का भुगतान करने को तैयार हैं। यह बाजार में उच्च जोखिम से बचने का संकेत देता है, और यह कम तरलता का संकेत हो सकता है। यह संभावित व्यापार करने के लिए किसी दिए गए बाजार का अध्ययन करने वाले खुदरा व्यापारियों के लिए एक उपयोगी गेज बनाता है।

संकेतक के रूप में क्रेडिट डिफॉल्ट स्वैप

इसी तरह, क्रेडिट डिफॉल्ट स्वैप अच्छा संकेत दे सकता है कि बाजार उस इकाई के जोखिम को कैसे देखता है जिस पर सीडीएस उपलब्ध है, क्योंकि डिफ़ॉल्ट के अनुमानित जोखिम की कीमत एक सीडीएस अनुबंध का प्रसार।

इसके अतिरिक्त, अध्ययनों से पता चला है कि

सीडीएस बाजार निकटवर्ती बाजारों पर गहरा प्रभाव डाल सकता है, उदाहरण के लिए सीडीएस से कॉर्पोरेट बॉन्ड ट्रेडिंग में तरलता के स्पिलओवर प्रभाव के माध्यम से।

समाचार में स्वैप बाजार

चूंकि बड़े पैमाने पर डेरिवेटिव बाजार का एक बड़ा हिस्सा स्वैप में बंधा हुआ है, स्वैप अनुबंधों से संबंधित सुर्खियों पर नजर रखना हमेशा सार्थक होता है क्योंकि उनका महत्वपूर्ण प्रभाव हो सकता है एक पूरे के रूप में बाजार।

उदाहरण के लिए, यूरोपीय संघ छोड़ने के लिए ब्रिटेन के 2016 के मतदान के बाद सबसे बड़ी आशंकाओं में से एक यह था कि इससे स्वैप व्यापार शहर से यूरोपीय संघ या यूएस प्लेटफॉर्म पर चला जाएगा। स्वैप व्यापार का प्रवाह लंदन से दूर ब्रिटिश वित्तीय बाजारों के लिए एक बहुत ही निराशावादी संकेतक के रूप में देखा गया था, हालांकि उस मोर्चे पर बेहतर खबर है क्योंकि यूके ने 2022 में स्टर्लिंग ब्याज दर स्वैप में शीर्ष स्थान हासिल किया, जो ब्याज दर स्वैप ट्रेडिंग वॉल्यूम में उल्लेखनीय वृद्धि का संकेत देता है।

इसी तरह, यूरो ब्याज दर स्वैप बाजार दुनिया में सबसे बड़ा और सबसे अधिक तरल है, और इस तरह यूरो स्वैप वक्र को एक अत्यंत महत्वपूर्ण ब्याज दर बेंचमार्क माना जाता है।

ट्रेडिंग स्वैप पर अंतिम शब्द

स्वैप कानूनी समझौते हैं जो समय के साथ तरल रूप से नकदी प्रवाह का व्यापार करते हैं। स्वैप को एक साधारण टोपी या फर्श की तरह काम करने के लिए डिज़ाइन किया जा सकता है, या एक

विदेशी व्युत्पन्न की तरह कई एम्बेडेड के साथ विकल्प जो विभिन्न बाजार कारकों पर निर्भर करते हैं।

चूंकि ब्याज दरें वित्त की सबसे मौलिक रीढ़ हैं, सबसे सरल स्वैप केवल दो ब्याज दर भुगतानों का आदान-प्रदान करते हैं, जिन्हें आमतौर पर ब्याज दर स्वैप के रूप में जाना जाता है।

अभ्यास में कई प्रकार के स्वैप का उपयोग किया जाता है।

जबकि अधिकांश स्वैप निवेश साधनों पर रिटर्न के लिए एक्सपोजर हासिल करने के लिए बनाए जाते हैं, उनका उपयोग हेजिंग उद्देश्यों के लिए भी किया जा सकता है।

निगम, सरकारें और वित्तीय संस्थान विभिन्न निवेश लक्ष्यों को प्राप्त करने के लिए स्वैप का उपयोग करते हैं।

वे विशेष रूप से ब्याज दर जोखिम के प्रबंधन, दुर्गम बाजारों से आय उत्पन्न करने और मुद्रास्फीति दरों, विनिमय दरों और अन्य जोखिम कारकों जैसे कारकों से प्रभावित देनदारियों के प्रबंधन के लिए फायदेमंद हैं।

उनके द्वारा प्रदान किए जाने वाले लाभों के कारण, जोखिम हस्तांतरण सहित, स्वैप समय के साथ लोकप्रियता प्राप्त कर रहे हैं।

हालांकि, काउंटरपार्टी जोखिम के कारण स्वैप भी जोखिम भरा है, जिसका अर्थ है कि अन्य कारणों के अलावा, यदि कोई संस्थान भुगतान नहीं कर सकता है तो वह अपने दायित्व को पूरा करने में विफल हो सकता है।

डेरिवेटिव उपकरणों का उपयोग करके वित्तीय बाजारों पर अटकलें लगाने में रुचि रखने वाले खुदरा व्यापारियों के लिए, कृपया हमारे गाइड और सर्वोत्तम ब्रोकर

यहां देखें।

अक्सर पूछे जाने वाले प्रश्न

ट्रेड स्वैप क्यों?

स्वैप, अन्य व्युत्पन्न उपकरणों की तरह, सट्टा और हेजिंग दोनों उद्देश्यों के लिए उपयोगी हो सकते हैं।

एक प्रमुख अंतर यह है कि स्वैप व्यापार एक तंत्र के रूप में भी काम कर सकता है जो कंपनियों को प्रतिबंधात्मक विनियमन को बायपास करने, नए बाजारों या मुद्राओं तक पहुंचने और मुद्रा विनिमय शुल्क या करों की लागत से बचने की अनुमति देता है।

क्या स्वैप एक एक्सचेंज पर कारोबार कर रहे हैं?

स्वैप अनुबंध आमतौर पर काउंटर पर तैयार किए जाते हैं और अधिकांश एक्सचेंजों पर उपलब्ध नहीं होते हैं।

कंपनियां व्यापार स्वैप कहां करती हैं?

दुनिया भर की कंपनियां और संस्थान स्वैप अनुबंधों में प्रवेश करने में सक्षम हैं, और कई ऐसा अनुकूल ब्याज दरों या मुद्रा विनिमय दरों को प्राप्त करने, या जोखिम के खिलाफ बचाव के लिए करते हैं। स्वैप के लिए मुख्य बाजार यूके, यूरोपीय संघ और संयुक्त राज्य अमेरिका में हैं, लेकिन स्वैप व्यापार बड़ा व्यवसाय है और सिडनी, ऑस्ट्रेलिया से लेकर मुंबई, भारत तक दुनिया भर में सौदे किए जाते हैं।

स्वैप बाजार कब खुले हैं?

स्वैप अनुबंध दर्जी हैं और एक्सचेंजों पर उपलब्ध मानकीकृत अनुबंध नहीं हैं, इसलिए अनुबंध की सटीक शर्तों को शामिल पक्षों के अनुकूल होने पर हैश आउट किया जा सकता है।

यह कहते हुए कि, शामिल कंपनियों के खुलने का समय उनके संबंधित देशों में नियमित शेड्यूल या ट्रेडिंग घंटे और दिनों का पालन करने की संभावना है।

ट्रेडिंग स्वैप में शामिल जोखिम क्या हैं?

जैसा कि किसी भी डेरिवेटिव अनुबंध के साथ होता है, यदि निवेशक की स्थिति लाभहीन साबित होती है – उदाहरण के लिए, यदि वे ब्याज दर स्वैप पर शॉर्ट पोजीशन रखते हैं और दरों में वृद्धि होती है, तो वे पैसे खोने का जोखिम उठाते हैं।

चूंकि स्वैप अनुबंध आम तौर पर देश भर में बेचे जाते हैं और किसी एक्सचेंज या क्लियरिंग हाउस के माध्यम से नहीं, स्वैप प्रतिभागियों को अतिरिक्त जोखिम वहन करना चाहिए जो एक प्रतिपक्ष डिफ़ॉल्ट हो सकता है।

क्या स्वैप अनुबंध 212 ट्रेडिंग जैसे प्लेटफॉर्म पर उपलब्ध हैं?

ट्रेडिंग 212 जैसे ट्रेडिंग प्लेटफॉर्म पर संदर्भित “स्वैप” जो व्यक्तिगत निवेशकों की सेवा करता है, संभवतः इस पृष्ठ पर चर्चा किए गए स्वैप अनुबंधों का उल्लेख नहीं करता है।